매달 현금흐름을 만드는 배당주, 어떤 종목을 고를까?

최근 고금리와 경기 불확실성 속에서 ‘매달 현금이 들어오는 투자’에 대한 수요가 커지고 있습니다.

그 중에서도 배당주는 안정성과 수익성을 동시에 갖춘 투자 방식으로 재조명되고 있는데요.

이번 글에서는 2025년 상반기 기준, 고배당 수익률과 분산 배당 구조를 모두 갖춘 국내 대표 배당주 TOP 3를 소개하며, 매달 용돈처럼 배당금을 수령할 수 있는 현실 전략을 함께 살펴봅니다.

실제 투자 시뮬레이션과 함께 포트폴리오 구성 팁까지 담았으니 꼭 끝까지 확인해보세요.

KT&G, 고배당의 대표주자…안정성과 지속성 모두 갖췄다

KT&G는 국내 배당주 투자에서 빠질 수 없는 종목입니다.

예상 배당수익률이 6.8%에 달하며, 장기 보유 시 꾸준한 현금흐름을 기대할 수 있습니다.

담배사업이라는 안정적인 현금창출 구조를 기반으로 건강기능식품, 부동산 등 비담배 사업 확대도 진행 중입니다.

연 1회 정기배당이지만 배당 이후 주가 회복까지 기대할 수 있어 장기투자자에게 적합합니다.

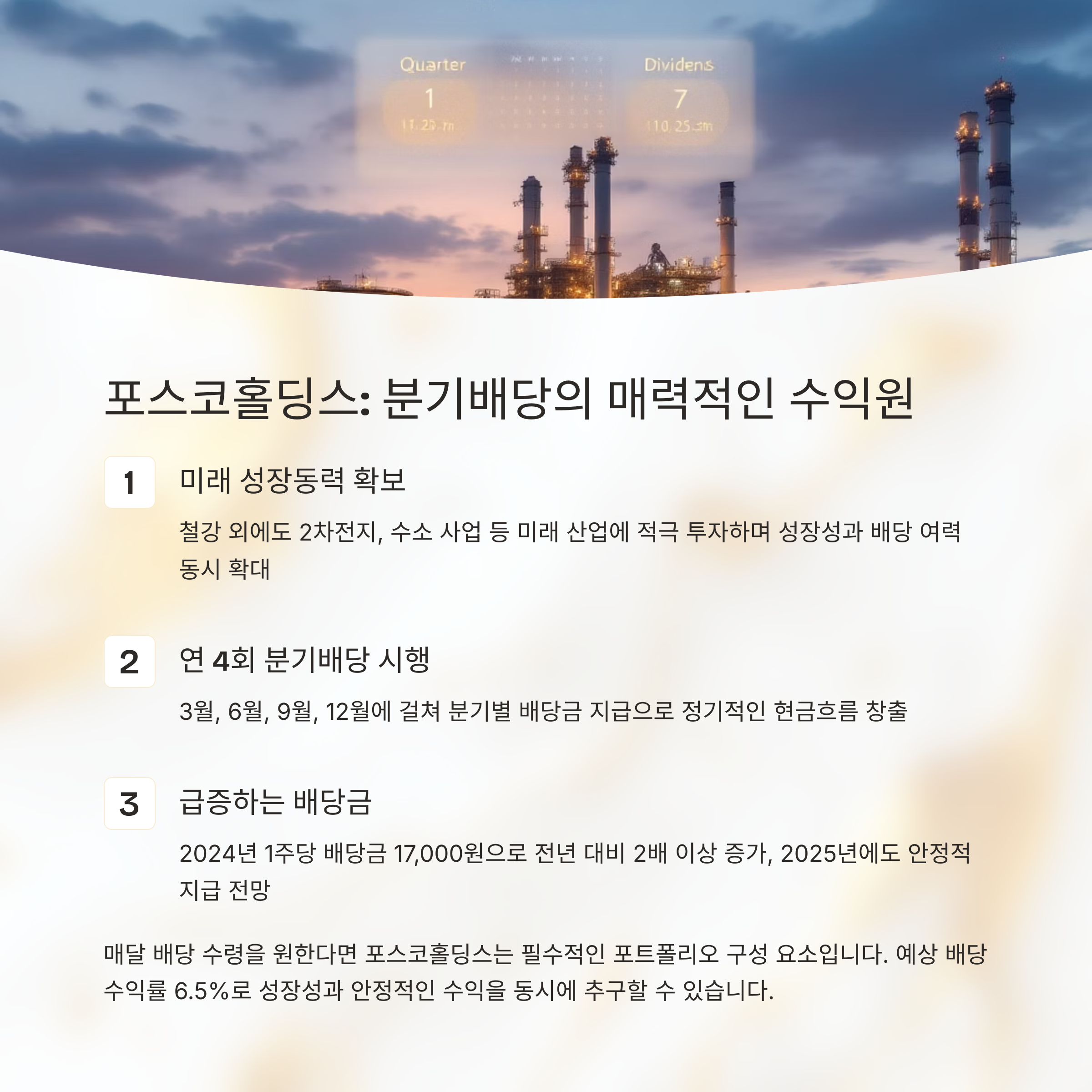

포스코홀딩스, 성장성과 분기배당의 매력까지 갖춘 핵심 종목

포스코홀딩스는 철강 외에도 2차전지, 수소 사업 등 미래 산업에 적극 투자 중입니다.

이에 따라 배당 여력도 확대되고 있으며, 특히 연 4회 분기배당을 시행한다는 점이 큰 강점입니다.

2024년 1주당 배당금은 17,000원으로 전년 대비 2배 이상 증가했으며, 2025년에도 분기별 안정적 지급이 기대됩니다.

매월 배당 수령을 원한다면 필수 종목입니다.

삼성카드, 금융주 특유의 안정성과 고배당을 동시에

삼성카드는 카드업 특성상 경기 방어력이 높고, 꾸준한 이익 창출이 가능한 구조입니다.

예상 수익률은 6.0%이며, 2024년 배당금은 1주당 3,000원 수준입니다.

디지털 전환과 데이터 기반 수익 모델이 강화되면서 중장기적으로 안정적인 배당 지속이 가능합니다.

연 1회 배당이지만, 금융주의 낮은 변동성을 활용해 현금흐름 기반 투자를 노릴 수 있습니다.

종목별 핵심 데이터 비교표로 한눈에 정리

| 종목명 | 2025 예상 배당수익률 | 2024 실제 배당금(1주) | 배당 지급 횟수 | 투자 포인트 |

| KT&G | 6.8% | 약 6,800원 | 연 1회 | 안정적 현금흐름, 장기 보유 적합 |

| 포스코홀딩스 | 6.5% | 17,000원 | 연 4회 | 성장성+고배당, 분산 수령 구조 |

| 삼성카드 | 6.0% | 약 3,000원 | 연 1회 | 안정적 금융주, 꾸준한 배당 정책 |

월별 배당금 받기 전략, 이렇게 구성해보세요

세 종목의 배당 지급 월이 겹치지 않도록 투자하면 1년 내내 배당을 수령할 수 있습니다.

예를 들어, 포스코홀딩스는 분기배당으로 3, 6, 9, 12월에 지급되며, KT&G는 6월, 삼성카드는 3월 배당이 중심입니다.

이처럼 배당 지급 시점을 분산시키면 매달 수익을 받는 효과를 누릴 수 있습니다.

투자금 3,000만 원 시뮬레이션…실제 수익은 얼마나 될까?

각 종목에 1,000만 원씩 투자했을 때 연간 수익을 계산해 보면 다음과 같습니다.

| 종목명 | 투자금 예상 연 배당금(세전) 세후 실수령액(약 15.4% 적용) | 연 배당금(세전) | 세후 실수령액(약 15.4% 적용) |

| KT&G | 1,000만 원 | 약 68만 원 | 약 57만 원 |

| 포스코홀딩스 | 1,000만 원 | 약 65만 원 | 약 55만 원 |

| 삼성카드 | 1,000만 원 | 약 60만 원 | 약 50만 원 |

총 세후 실수령액은 약 162만 원 수준이며, 매달 평균 13~14만 원의 용돈을 확보할 수 있습니다.

월배당 ETF 병행으로 현금흐름 극대화 가능

국내 배당주 외에도 미국 시장의 월배당 ETF를 병행 투자하면 매월 배당 수령이 현실화됩니다.

대표적으로 JEPI(8.9%), QYLD(11.6%), RYLD(12.3%) 등은 매달 배당금을 지급하는 구조로, 소액 투자자도 현금흐름 기반 투자를 실현할 수 있습니다.

다만, 환율 리스크와 ETF 수수료는 반드시 고려해야 합니다.

배당금 수령 전략, 이렇게 정리하세요

배당주는 단기 시세차익보다는 장기적인 안정적 수익에 초점을 맞추는 것이 바람직합니다.

각 종목의 배당 지급시기와 수익률, 주가 안정성을 종합적으로 고려하고, 해외 ETF를 병행함으로써 매달 일정한 현금이 유입되는 포트폴리오를 구축하는 것이 핵심 전략입니다.

2025년 상반기 현재 시장에서도 충분히 실현 가능한 전략이라는 점에서 지금이 적기라 할 수 있습니다.

'재테크' 카테고리의 다른 글

| 2025년판 고정비 다이어트 전략, 1년 300만 원 절약의 비밀 (0) | 2025.07.02 |

|---|---|

| 금리 인상기, 미국채 ETF로 안정적인 수익을 확보하는 법 (0) | 2025.07.01 |

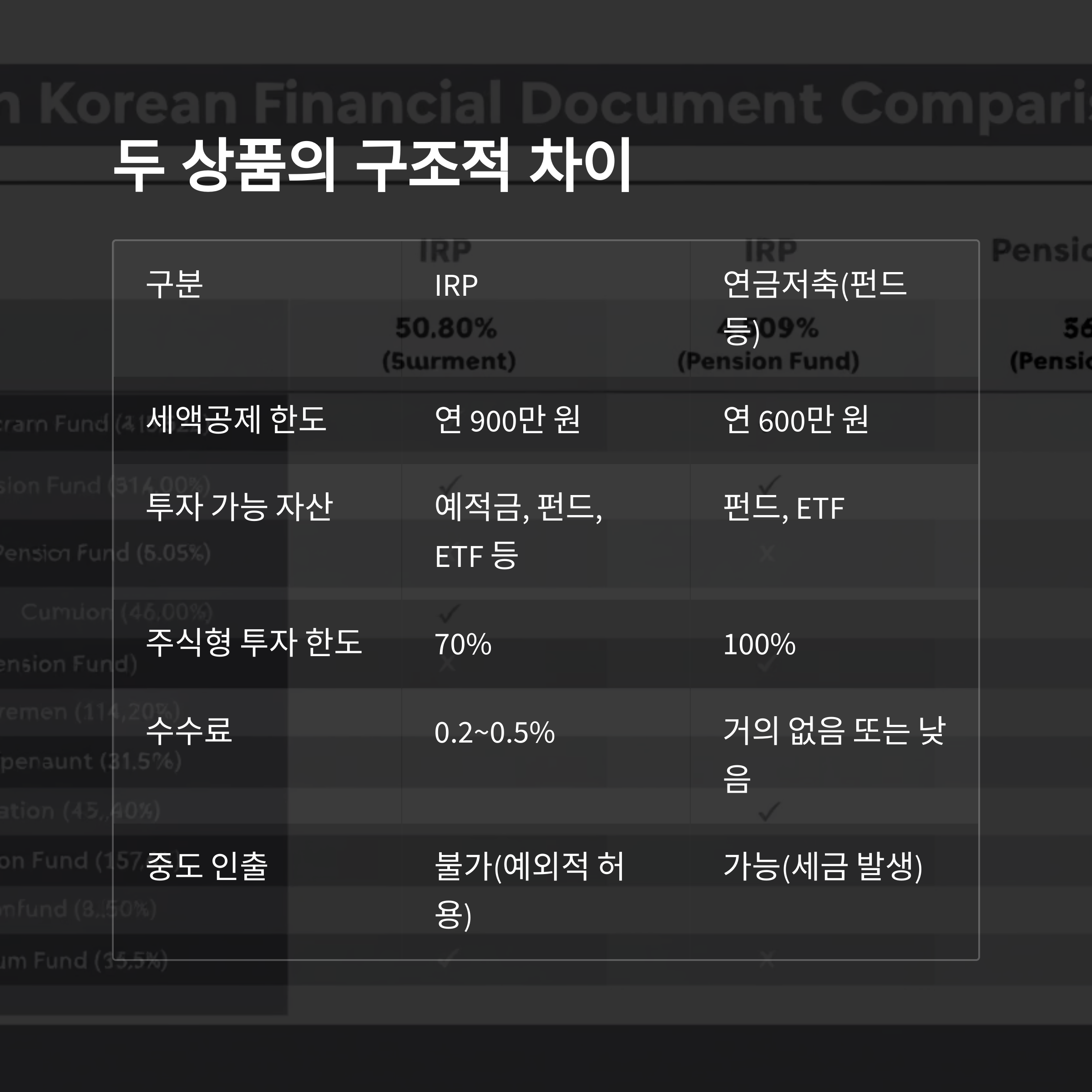

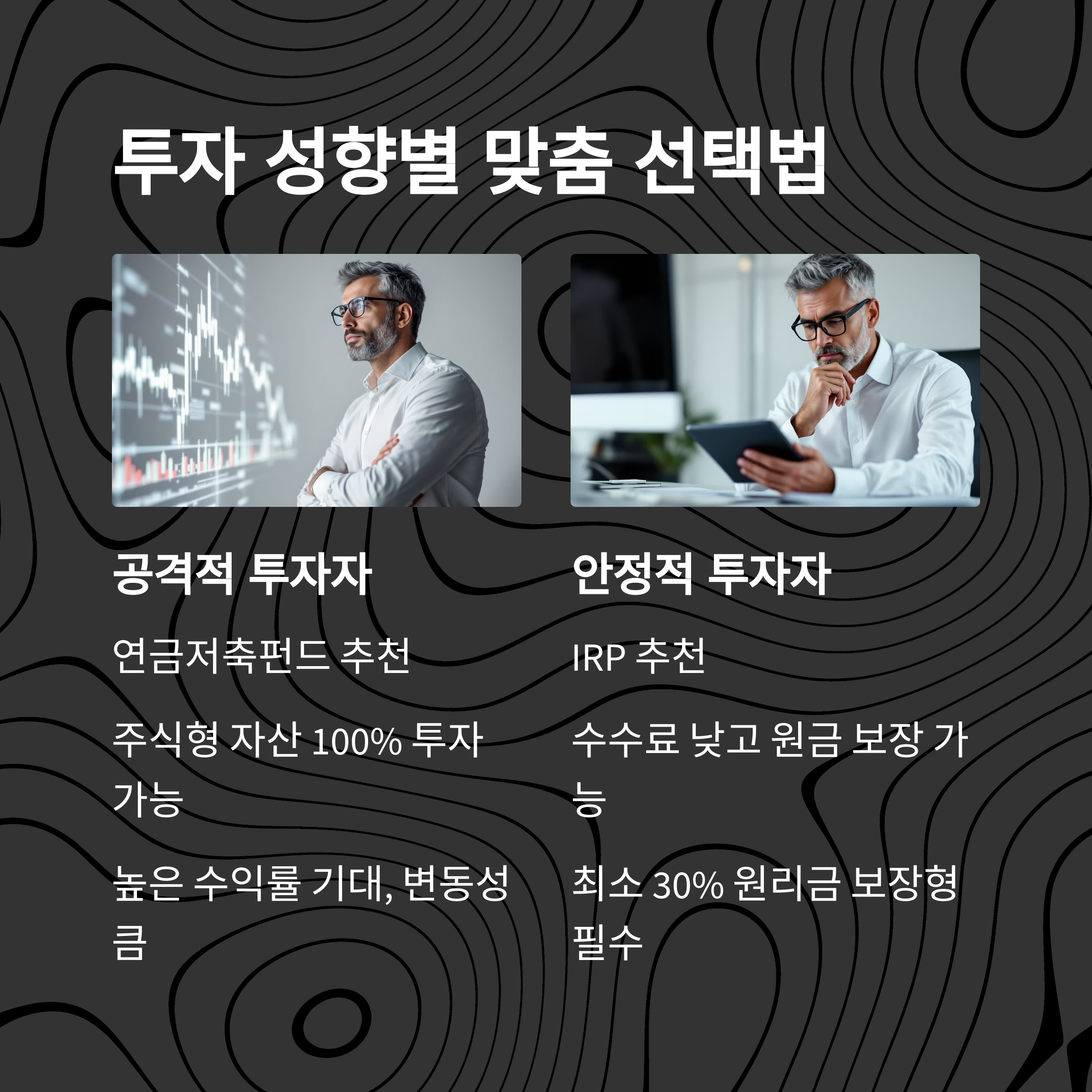

| IRP와 연금저축, 20년 수익 시뮬레이션으로 본 차이는? (0) | 2025.06.29 |

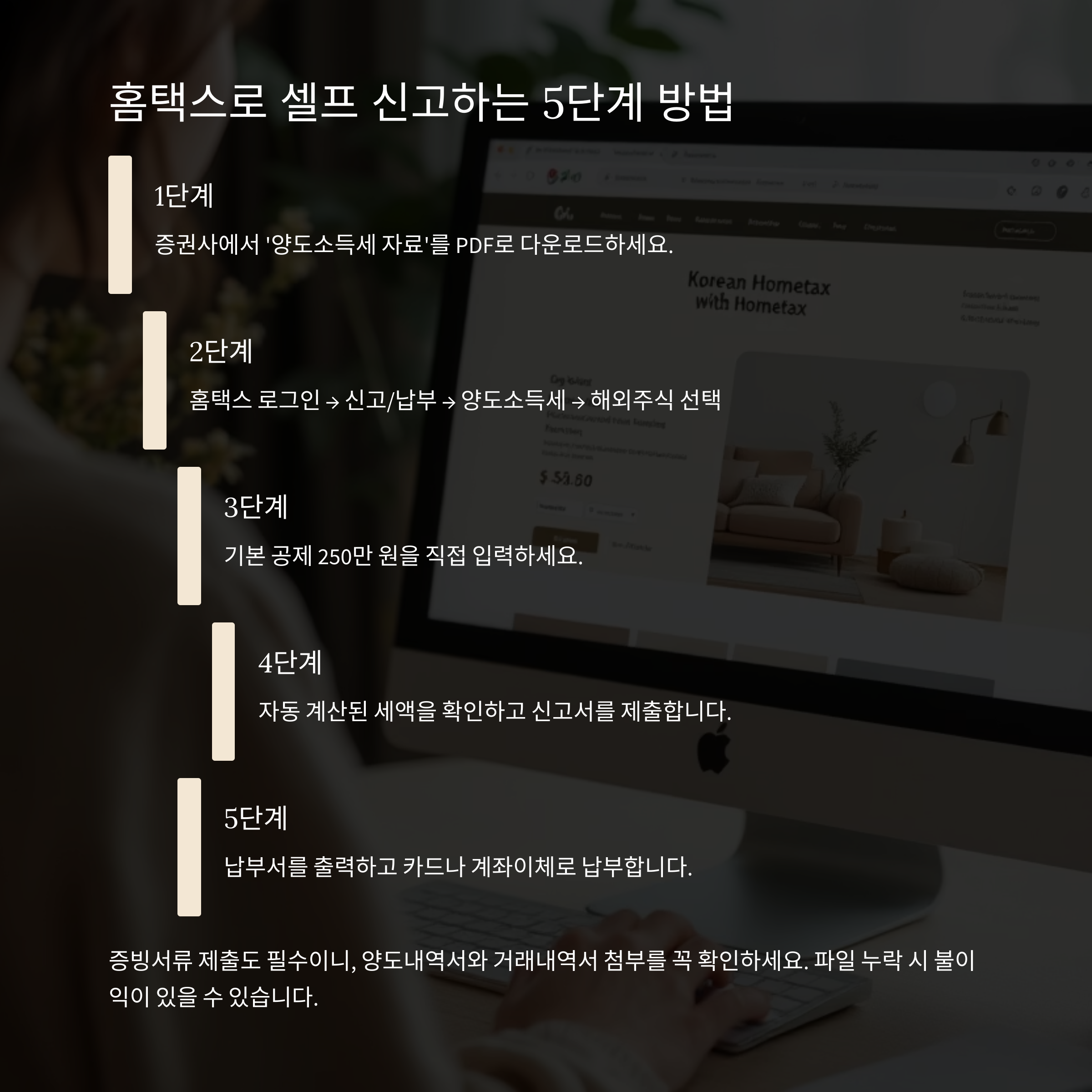

| 2025년 해외주식 세금 정리법과 셀프 신고 꿀팁 총정리 (0) | 2025.06.28 |

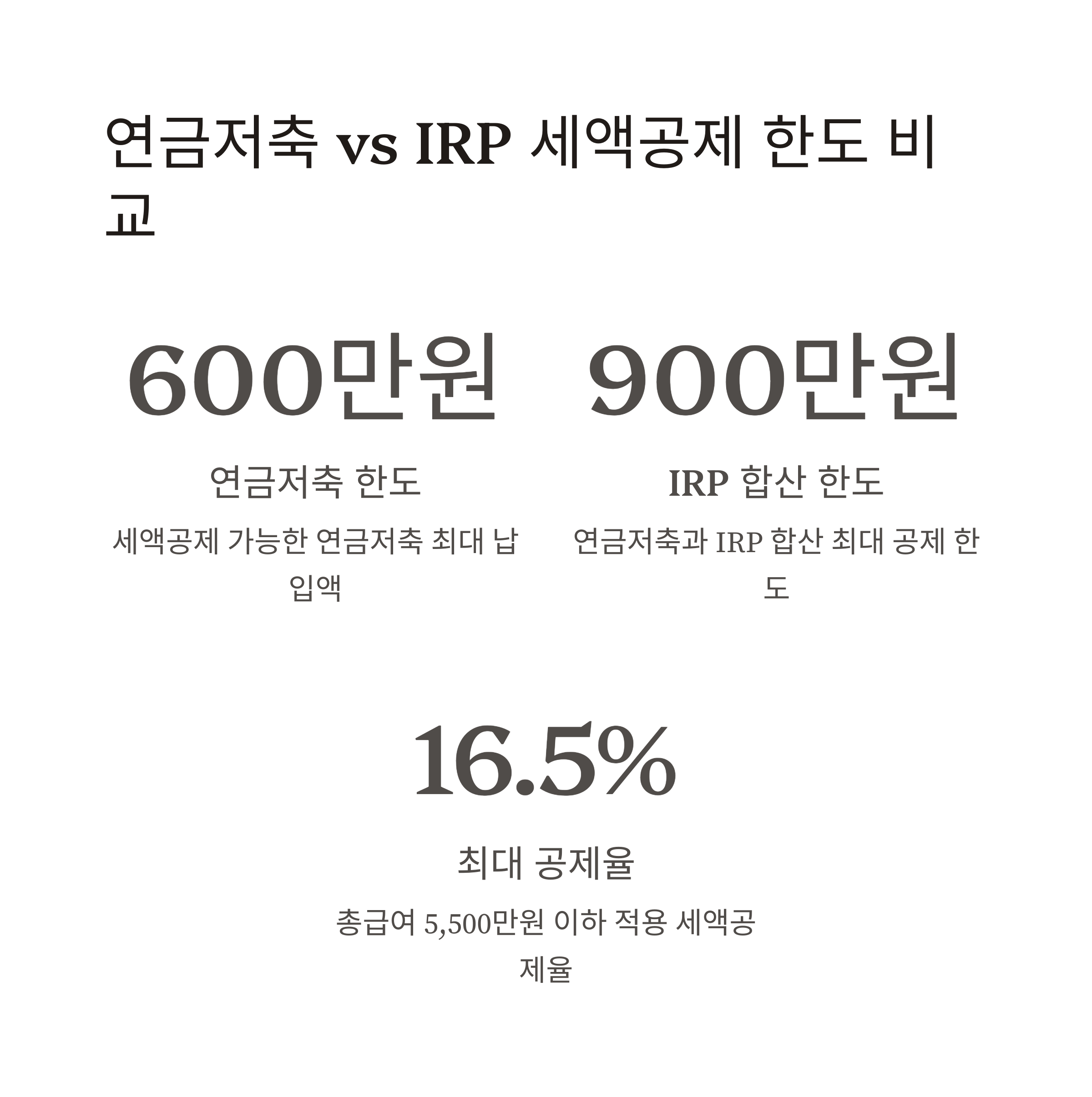

| 연말정산 환급 극대화 전략, IRP와 연금저축 제대로 조합하는 법 (0) | 2025.06.27 |