개인통관고유부호 재발급부터 쿠팡 반영까지, 지금 꼭 알아야 할 이유는?

최근 쿠팡 개인정보 유출 이슈로 개인통관고유부호 재발급 요청이 급증하고 있습니다.

관세청 유니패스에서는 몇 분 안에 간편하게 번호를 새로 받을 수 있지만, 받은 뒤 쿠팡 계정에도 즉시 반영하지 않으면 통관 오류나 배송 지연 문제가 발생할 수 있습니다.

특히 2026년부터는 유효기간 제도까지 도입될 예정이라, 관리가 더욱 중요해졌습니다.

지금 이 글에서 정확한 재발급 절차와 쿠팡에서의 반영 방법, 제도 변화까지 한 번에 정리해드립니다.

개인통관고유부호란?

해외직구를 한 번이라도 해보셨다면 한 번쯤 마주쳤을 'P'로 시작하는 13자리 번호, 바로 개인통관고유부호입니다.

이 번호는 관세청에서 발급하며 주민등록번호를 대신해 통관 때 쓰이는 개인 식별번호입니다.

개인정보 보호를 위해 만들어졌기 때문에, 국내 쇼핑몰이나 배송대행지에선 이 번호만 저장할 수 있어요.

즉, 주민등록번호가 그대로 노출되는 걸 막아주는 역할을 하는 거죠.

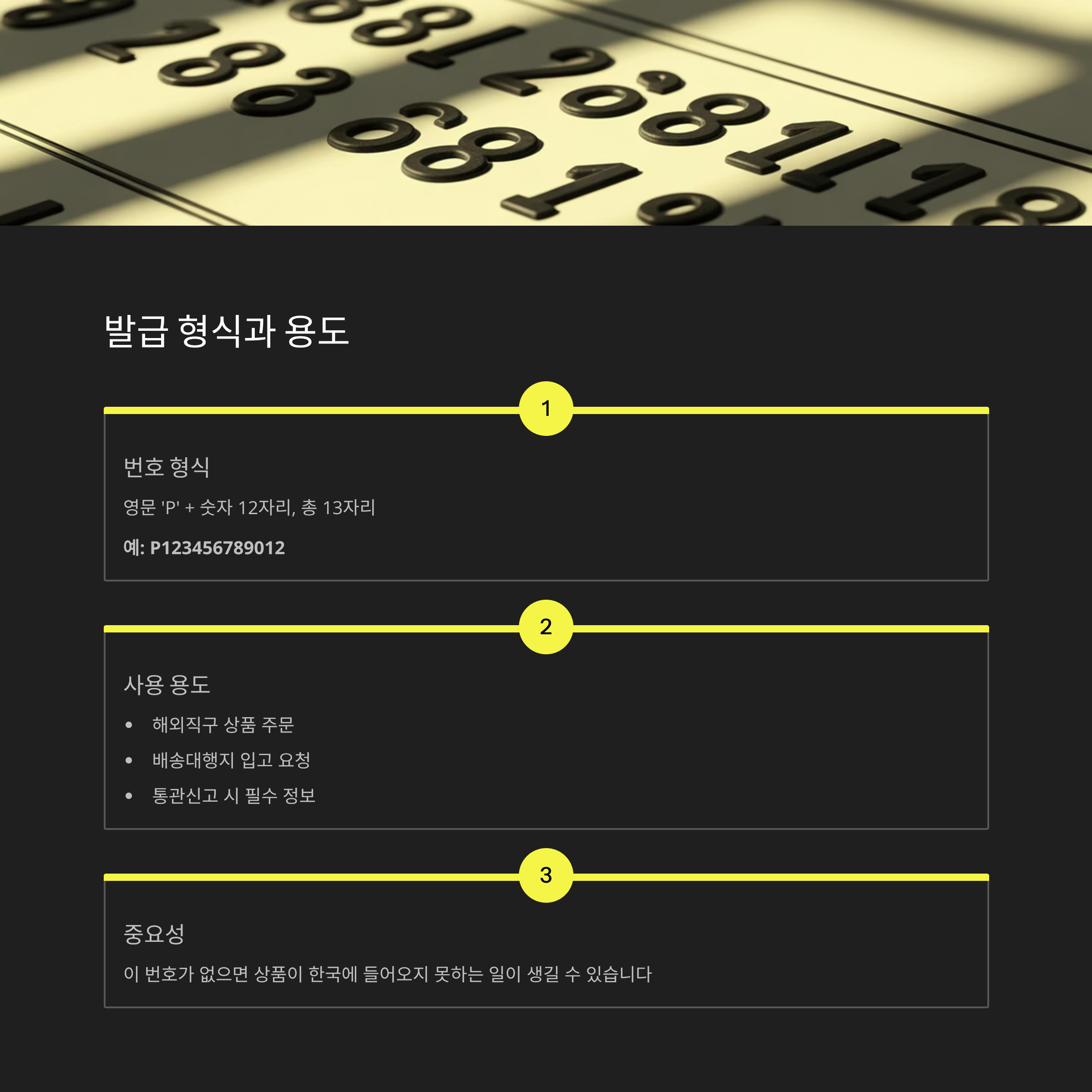

발급 형식과 용도, 꼭 기억해두세요

개인통관고유부호는 아래처럼 딱 정해진 형식이 있어요.

영문 'P' + 숫자 12자리, 총 13자리. 예: P123456789012

어디에 쓰이냐고요? 해외직구 상품 주문, 배송대행지 입고 요청, 그리고 통관신고 때 필수입니다.

이 번호가 없으면 상품이 한국에 들어오지 못하는 일이 생길 수도 있어요.

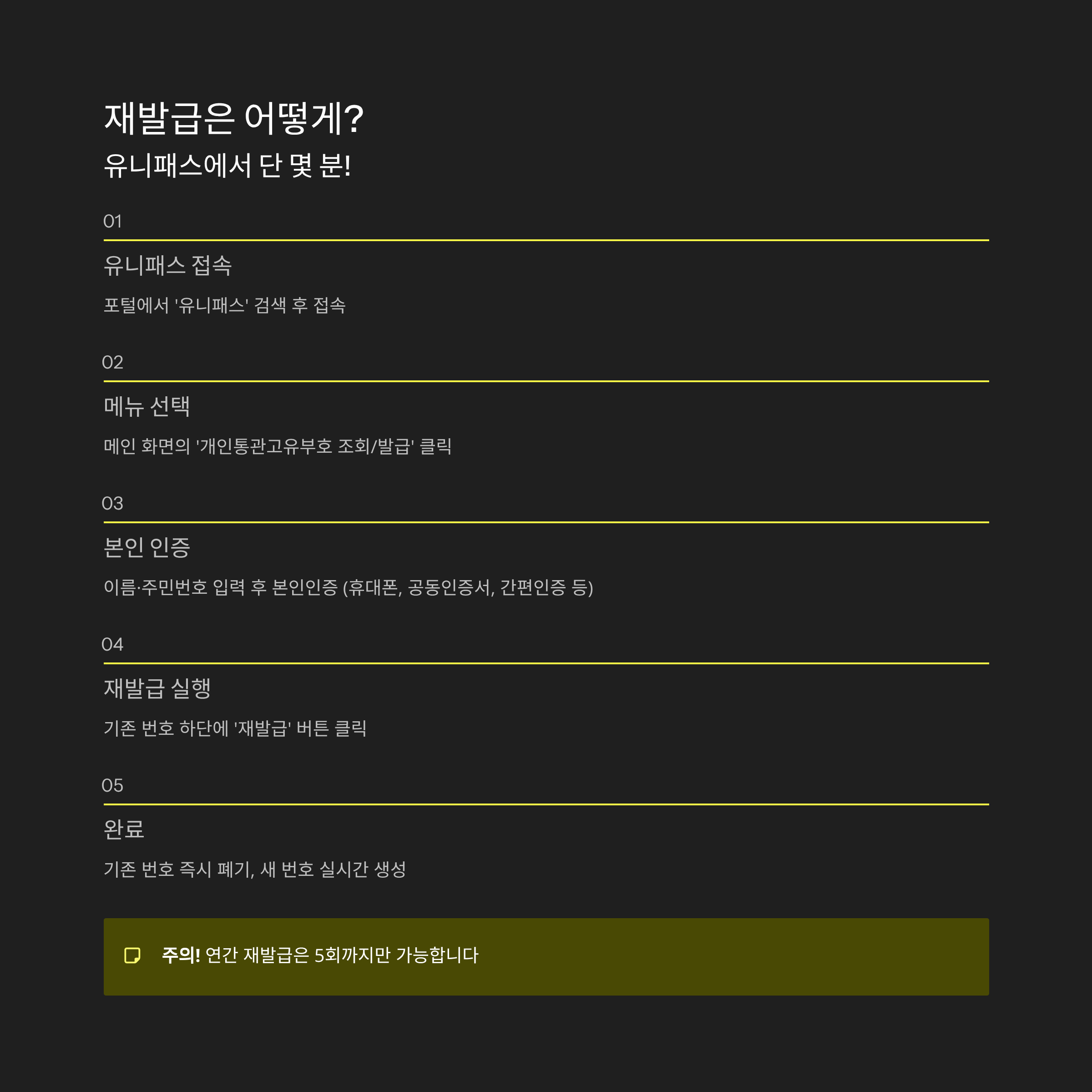

재발급은 어떻게? 유니패스에서 단 몇 분!

재발급은 생각보다 간단합니다.

PC에서는 유니패스 웹사이트, 모바일에서는 '모바일 관세청' 또는 '개인통관' 앱을 이용하면 돼요.

1분, 길어야 5분이면 새 번호가 생기는데요, 아래처럼 순서만 따라가면 어렵지 않아요.

- 포털에서 ‘유니패스’ 검색 → 접속

- 메인 화면의 ‘개인통관고유부호 조회/발급’ 클릭

- 이름·주민번호 입력 후 본인인증 (휴대폰, 공동인증서, 간편인증 등)

- 기존 번호가 있으면 하단에 ‘재발급’ 버튼 등장

- 클릭하면 기존 번호는 즉시 폐기, 새 번호 실시간 생성

한 가지 주의사항! 연간 재발급은 5회까지만 가능하다는 점 꼭 기억하세요.

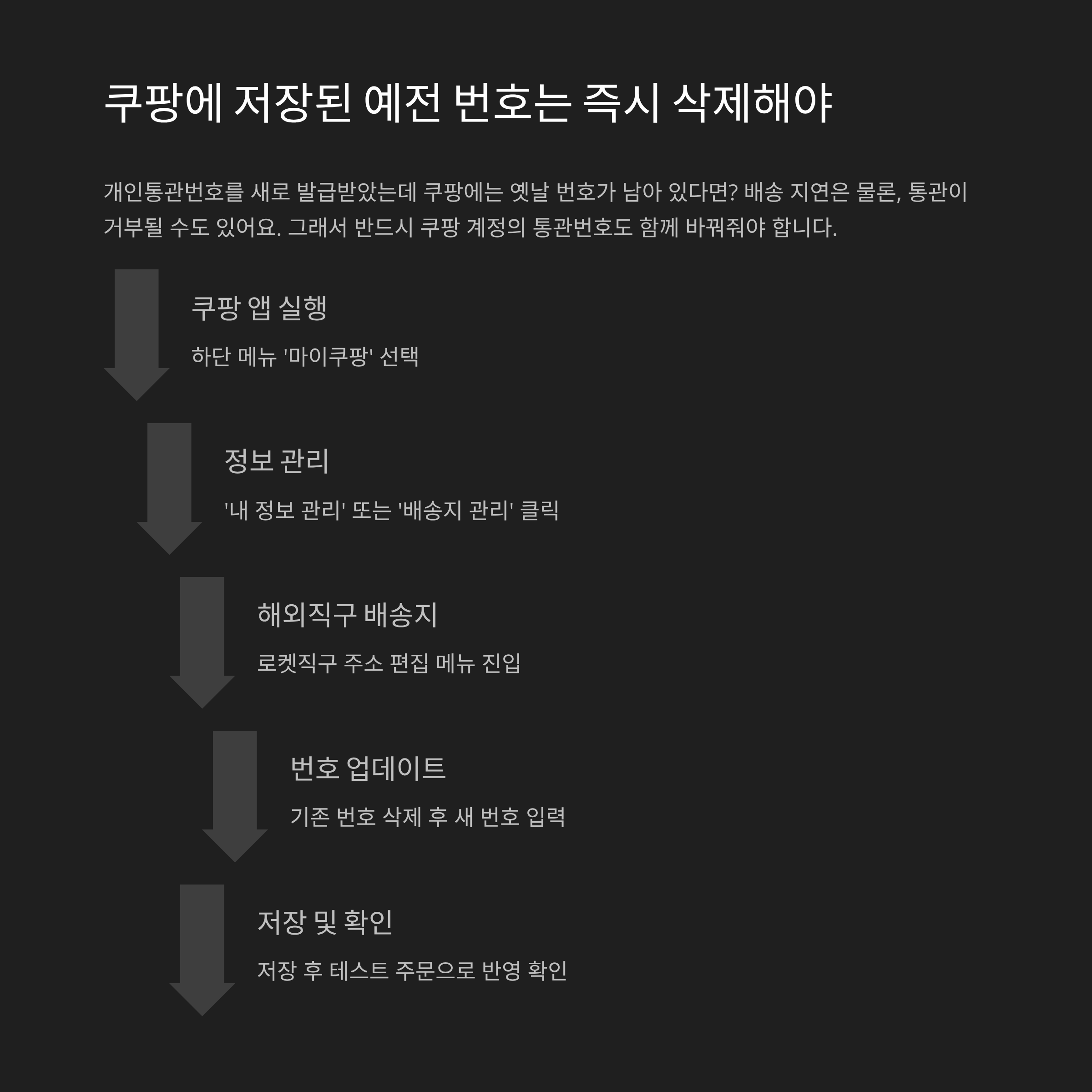

쿠팡에 저장된 예전 번호는 즉시 삭제해야

개인통관번호를 새로 발급받았는데 쿠팡에는 옛날 번호가 남아 있다면?

배송 지연은 물론, 통관이 거부될 수도 있어요.

그래서 반드시 쿠팡 계정의 통관번호도 함께 바꿔줘야 합니다.

쿠팡 앱에서 변경 방법은 이렇게!

- 쿠팡 앱 실행

- 하단 메뉴 ‘마이쿠팡’ 선택

- ‘내 정보 관리’ 또는 ‘배송지 관리’ 클릭

- ‘해외직구 배송지’ 또는 로켓직구 주소 편집

- 기존 번호 삭제 후 새 번호 입력

- 저장 누르고 직구 상품 하나 테스트 주문해 확인

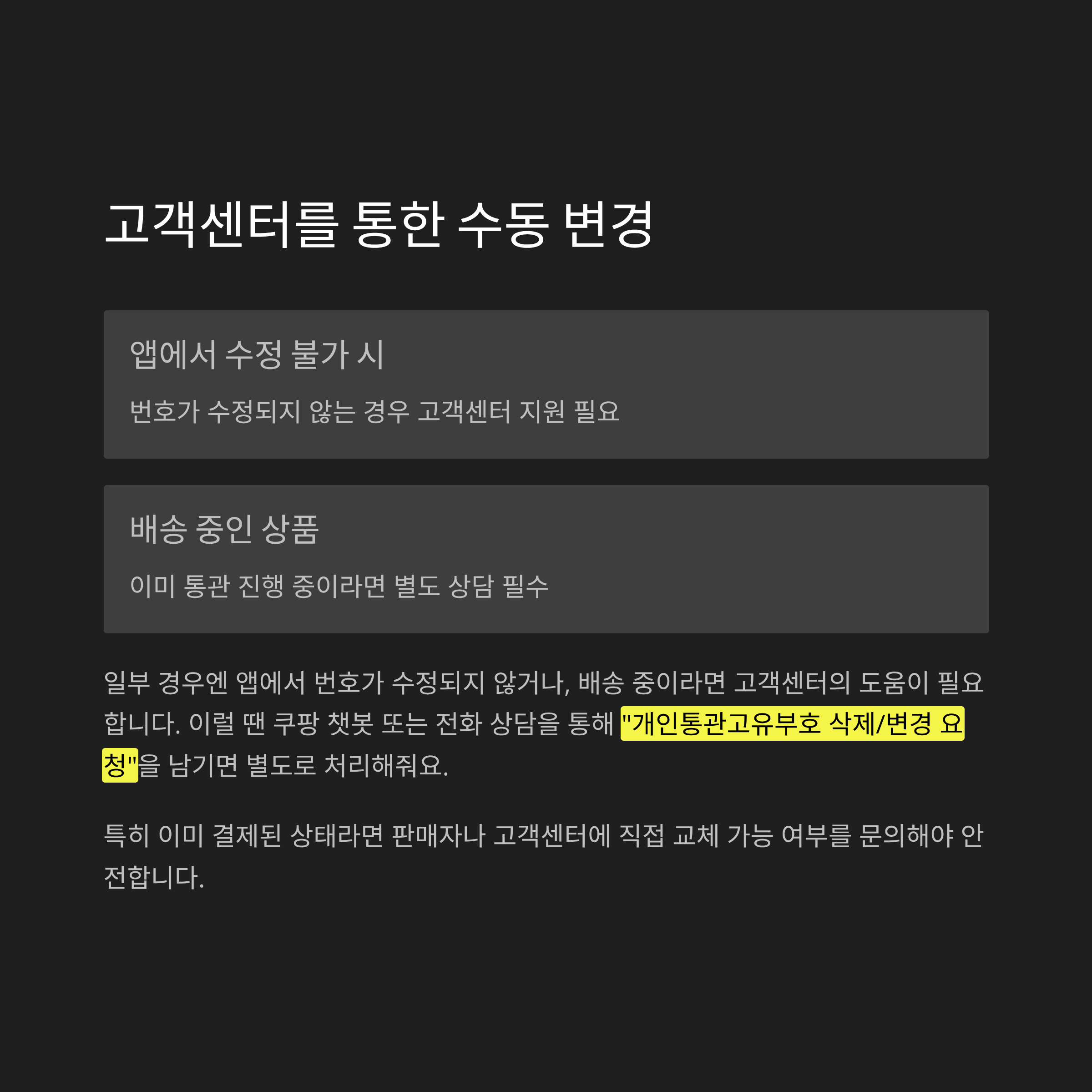

고객센터를 통해 수동 삭제도 가능해요

일부 경우엔 앱에서 번호가 수정되지 않거나, 배송 중이라면 고객센터의 도움이 필요합니다.

이럴 땐 쿠팡 챗봇 또는 전화 상담을 통해

“개인통관고유부호 삭제/변경 요청”을 남기면 별도로 처리해줘요.

특히 이미 결제된 상태라면 판매자나 고객센터에 직접 교체 가능 여부를 문의해야 안전합니다.

유출 사태 이후, 도용 방지를 위한 재발급이 필수로

2025년 12월 초 쿠팡의 개인정보 유출 이슈 이후,

많은 이용자들이 개인통관고유부호도 바꾸기 시작했습니다.

실제 유출 여부와는 별개로, 관세청과 보안 전문가들은 도용 예방 차원에서 재발급을 권장하고 있어요.

다행히 유니패스에는 ‘도용 신고’ 메뉴도 따로 마련돼 있으니 의심되는 사용 내역이 있다면 즉시 신고하고 번호를 바꾸면 됩니다.

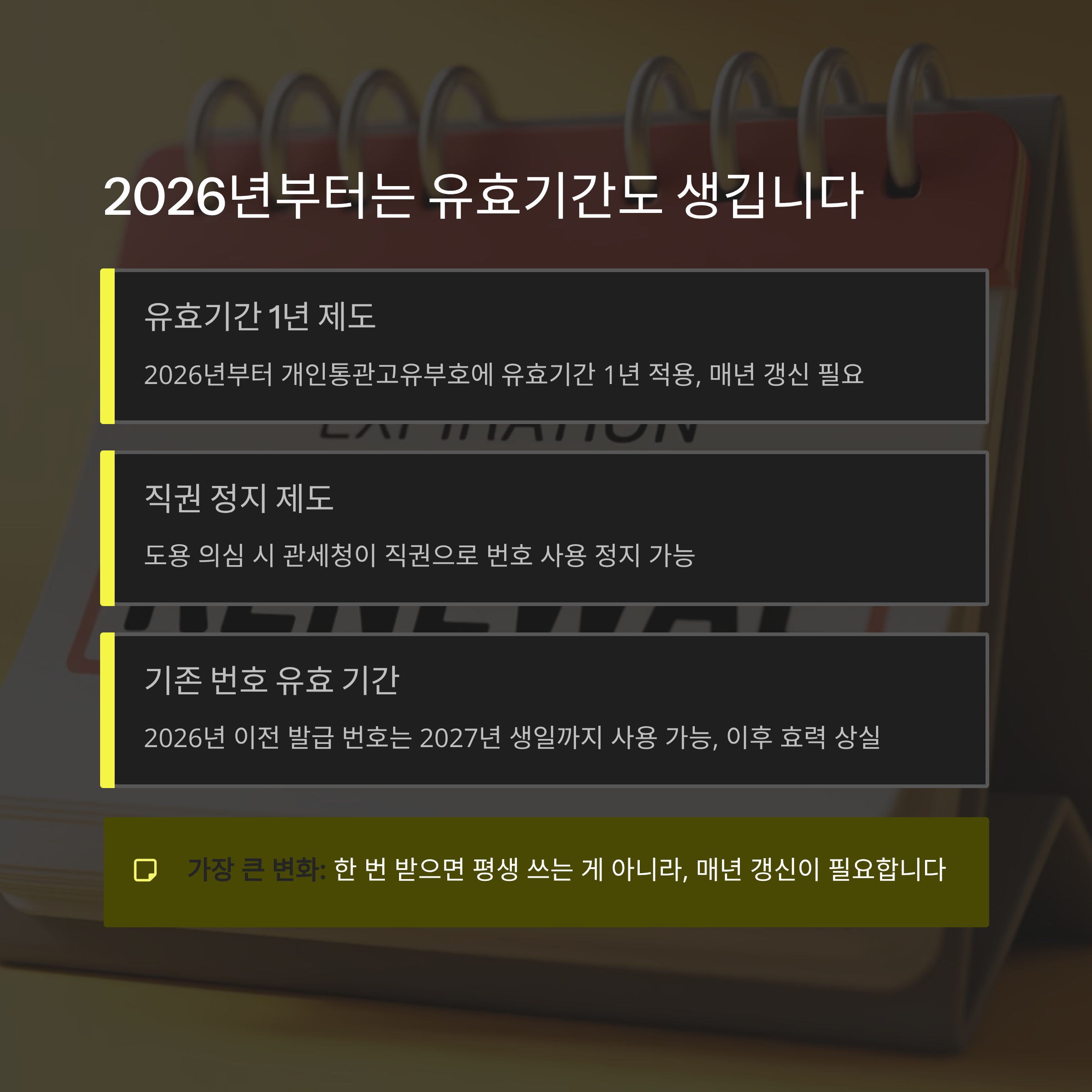

2026년부터는 유효기간도 생깁니다

가장 큰 변화는 바로 이거예요.

2026년부터는 개인통관고유부호에 ‘유효기간 1년’ 제도가 생깁니다.

즉, 한 번 받으면 평생 쓰는 게 아니라, 매년 갱신이 필요하다는 뜻이죠.

또한, 도용이 의심될 경우 관세청이 직권으로 해당 번호 사용을 정지할 수 있는 제도도 함께 도입됩니다.

2026년 이전에 발급한 번호는 2027년 생일까지는 쓸 수 있지만, 그 이후엔 효력이 상실될 수 있어요.

쿠팡 통관번호 변경 요약표

이해를 돕기 위해 핵심 내용을 표로 정리했어요.

| 구분 | 핵심 내용 |

| 발급 기관 | 관세청 유니패스(웹), 모바일 관세청 앱 |

| 번호 형식 | P로 시작하는 13자리 (P + 숫자 12자리) |

| 발급 시간 | 본인인증 포함 약 3~5분 |

| 연간 재발급 제한 | 최대 5회까지 |

| 쿠팡 변경 위치 | 마이쿠팡 → 내 정보/배송지 관리에서 변경 |

| 2026년 제도 변화 | 유효기간 1년 도입, 정기 갱신 필요 |

| 도용 대응 | 유니패스에서 신고 가능, 직권 정지 제도 추진 중 |

'생활정보' 카테고리의 다른 글

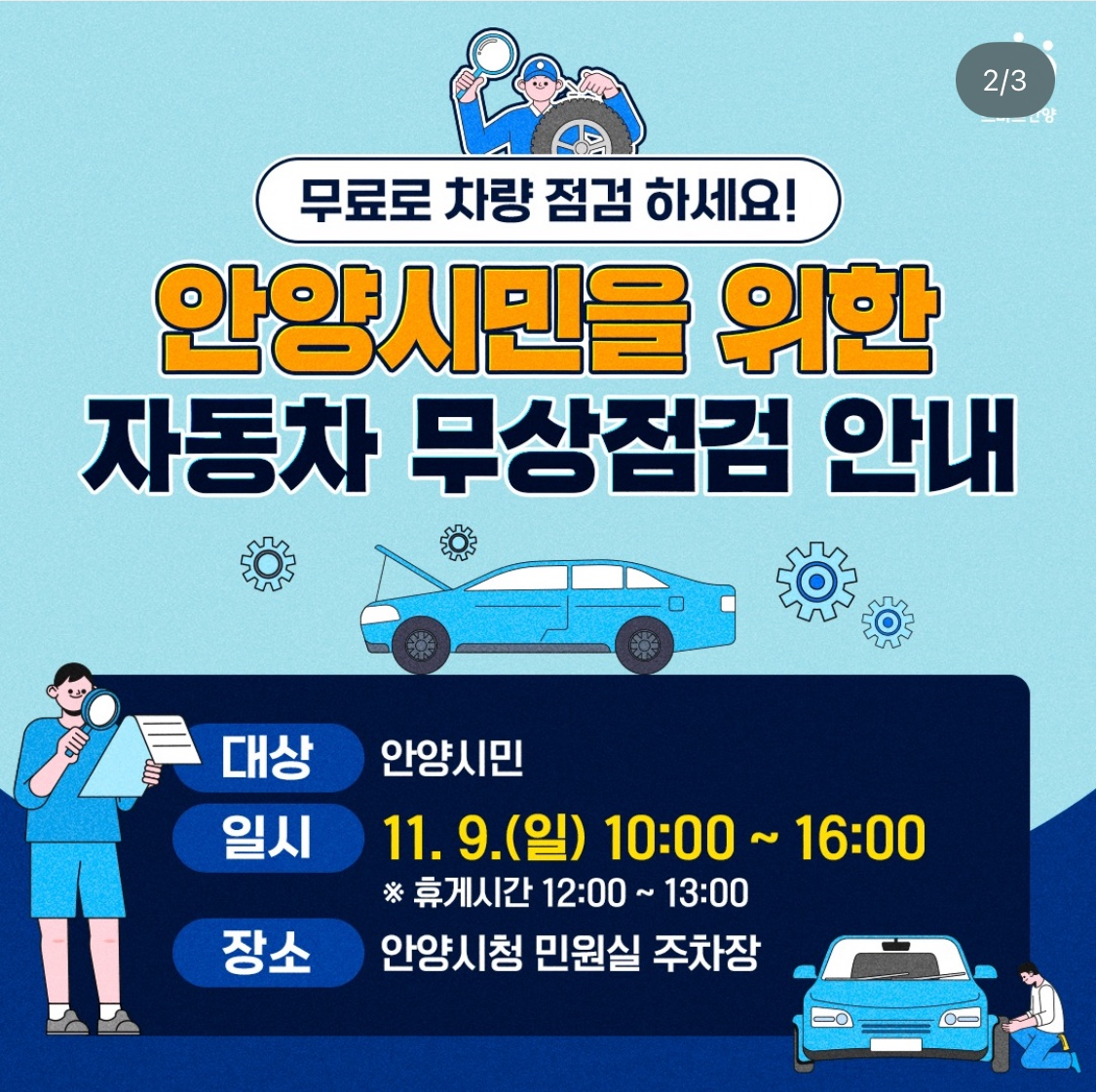

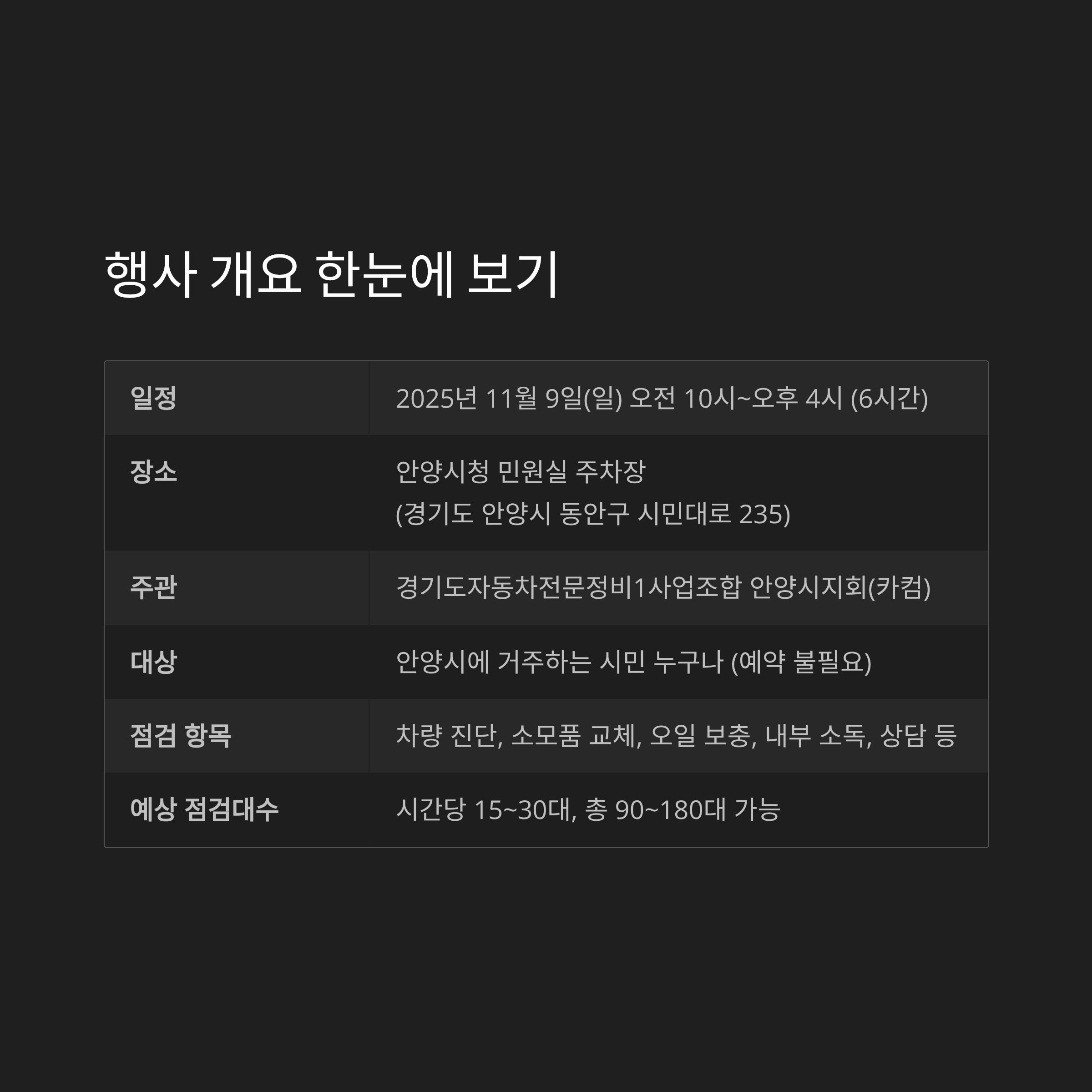

| 안양시 자동차 무상 점검의 날, 시민을 위한 차량 안전 캠페인 (0) | 2025.11.08 |

|---|---|

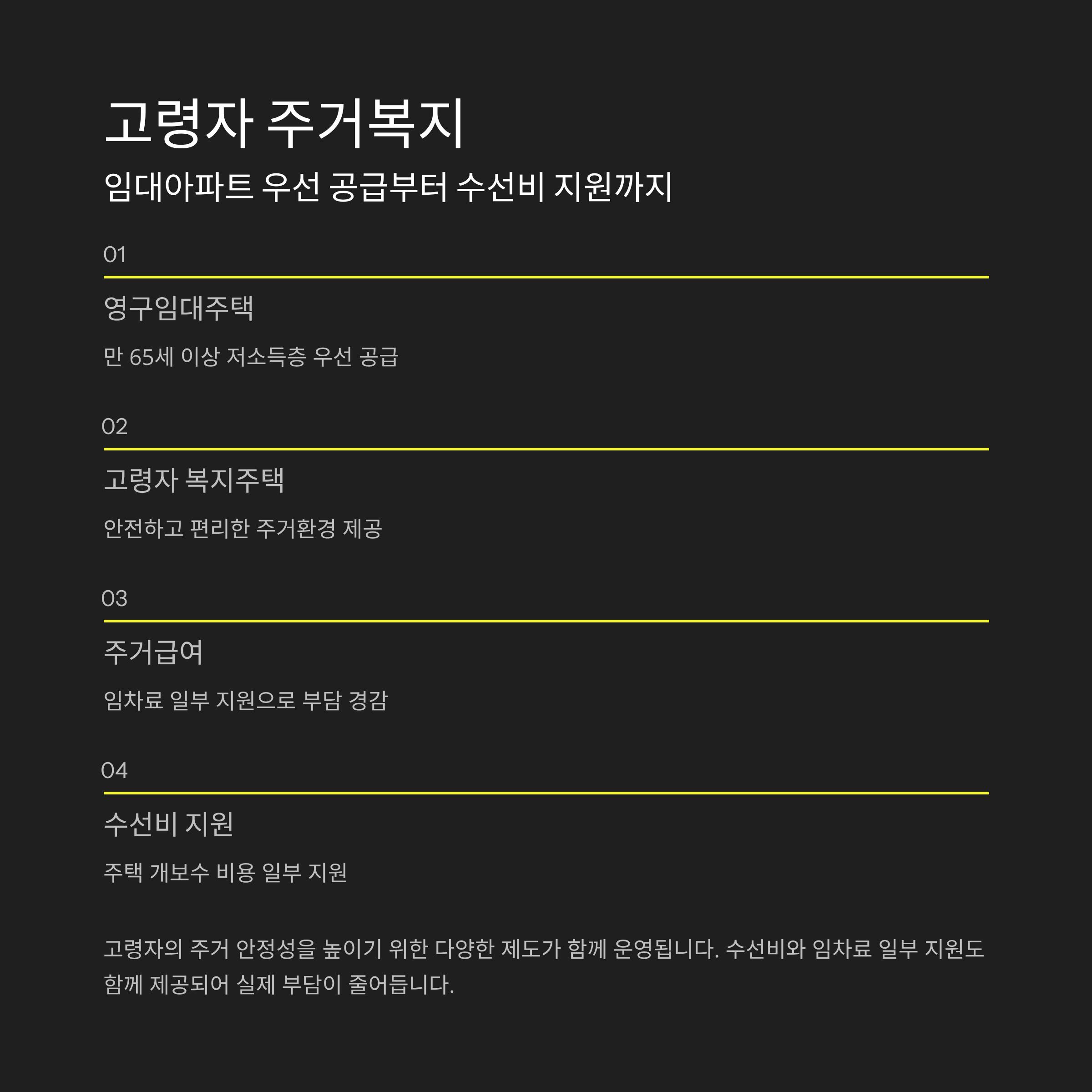

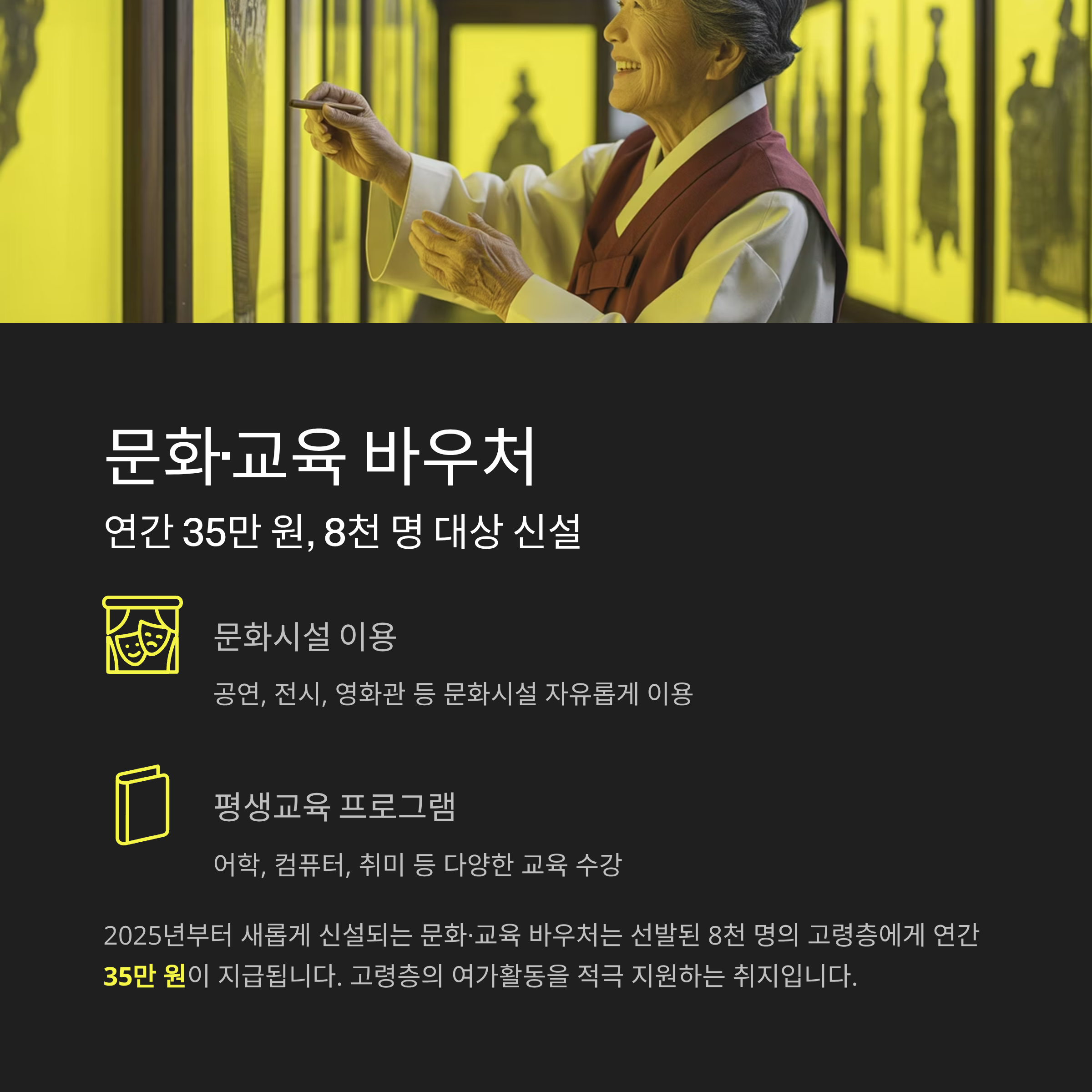

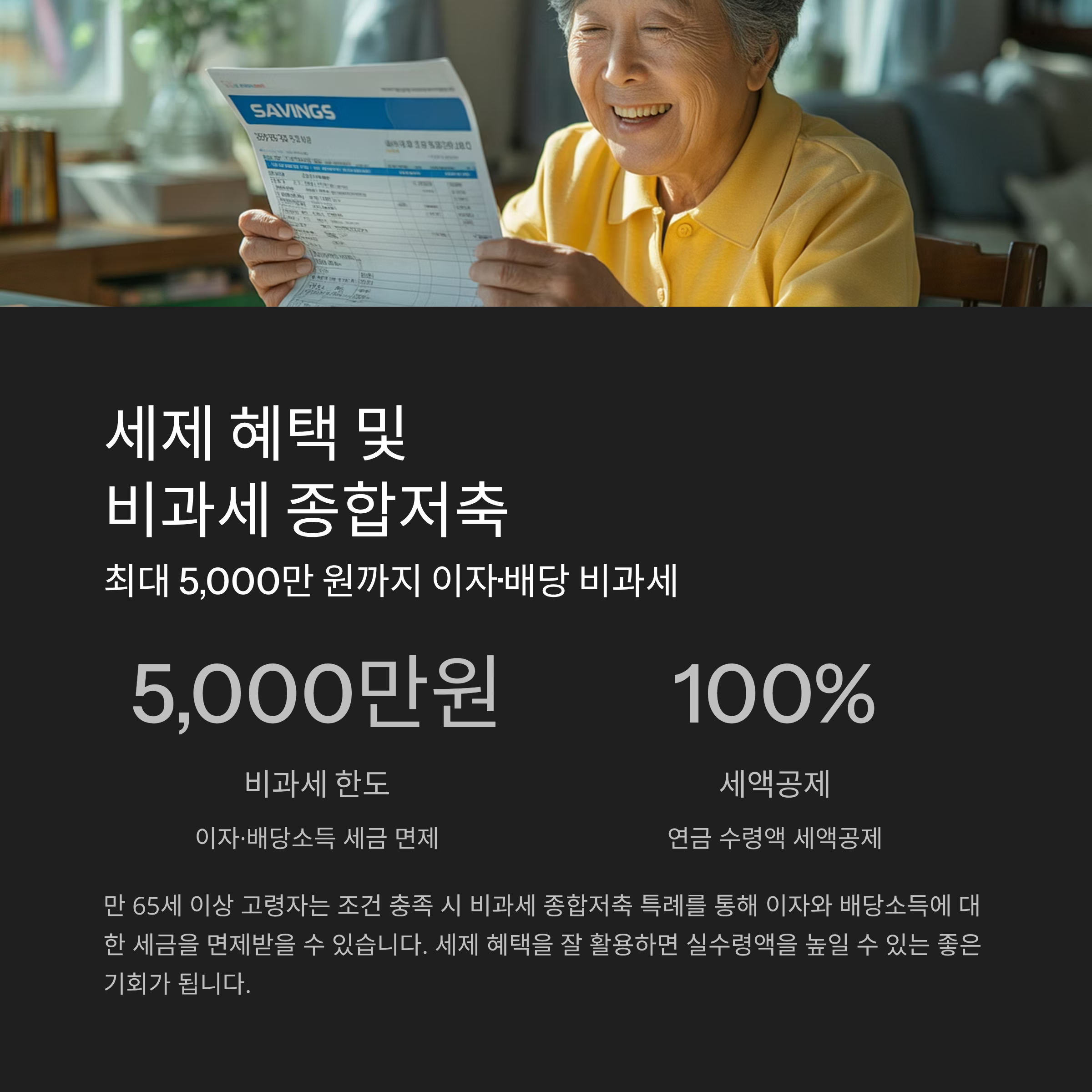

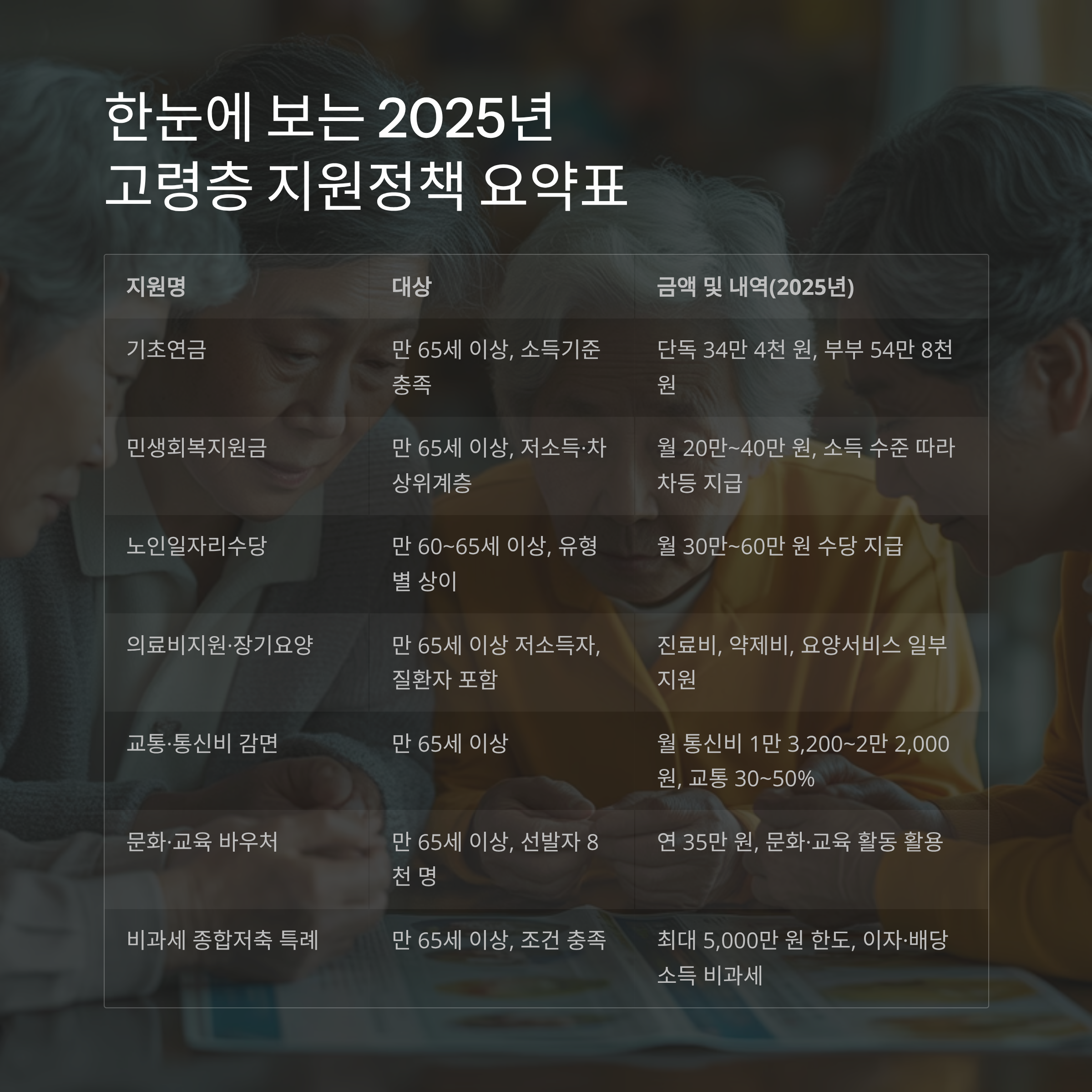

| 2025년 65세 이상 고령층을 위한 주요 지원정책 총정리 (0) | 2025.10.10 |

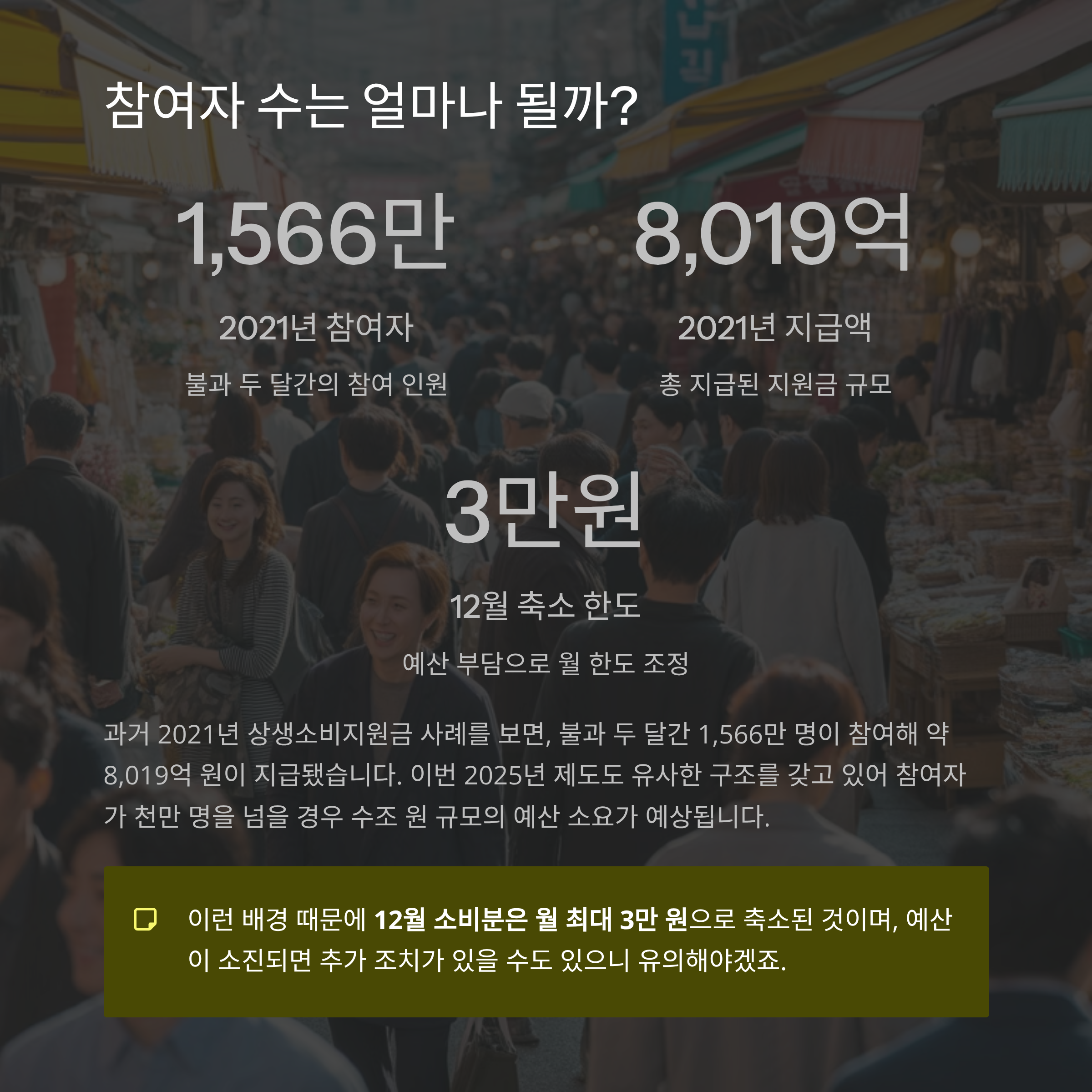

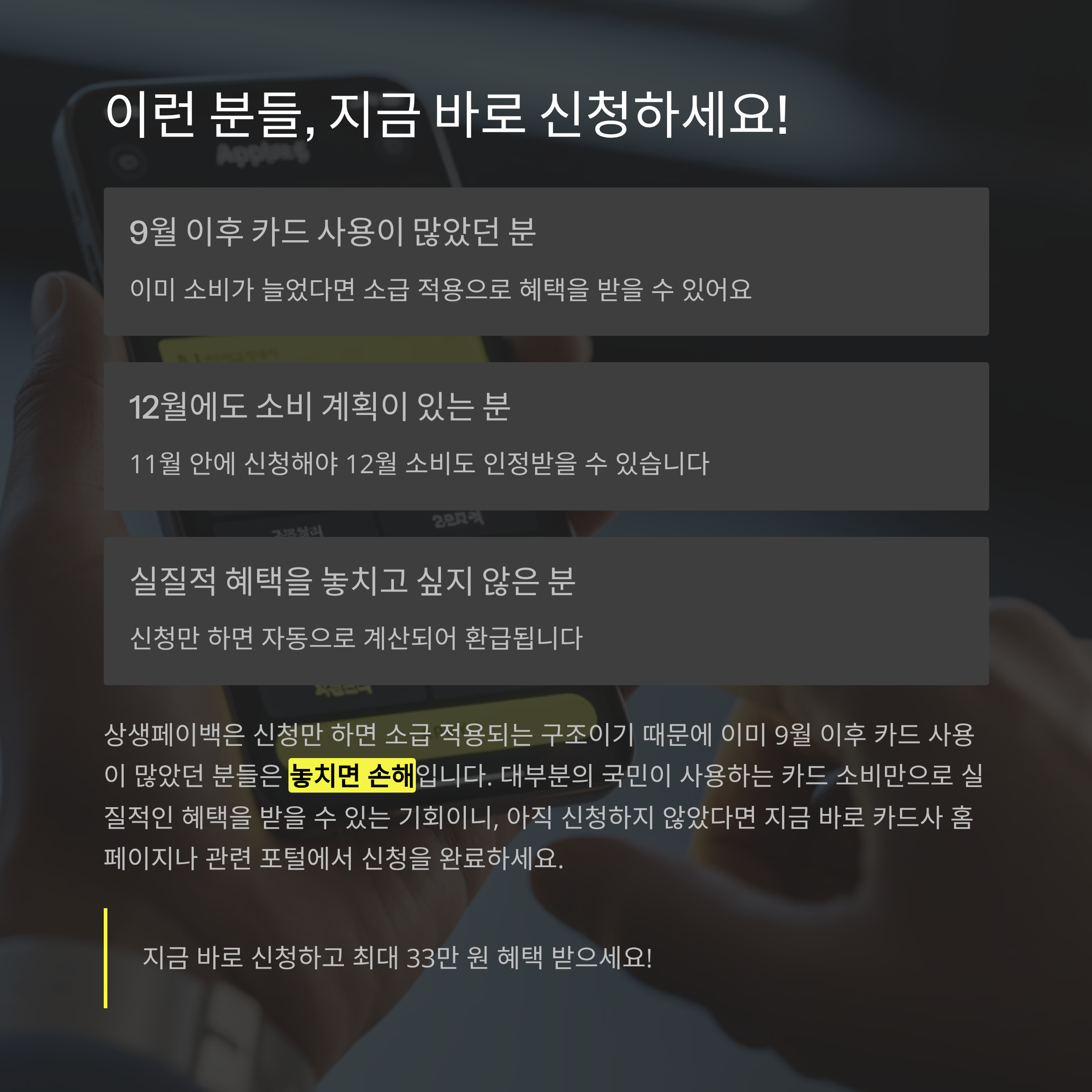

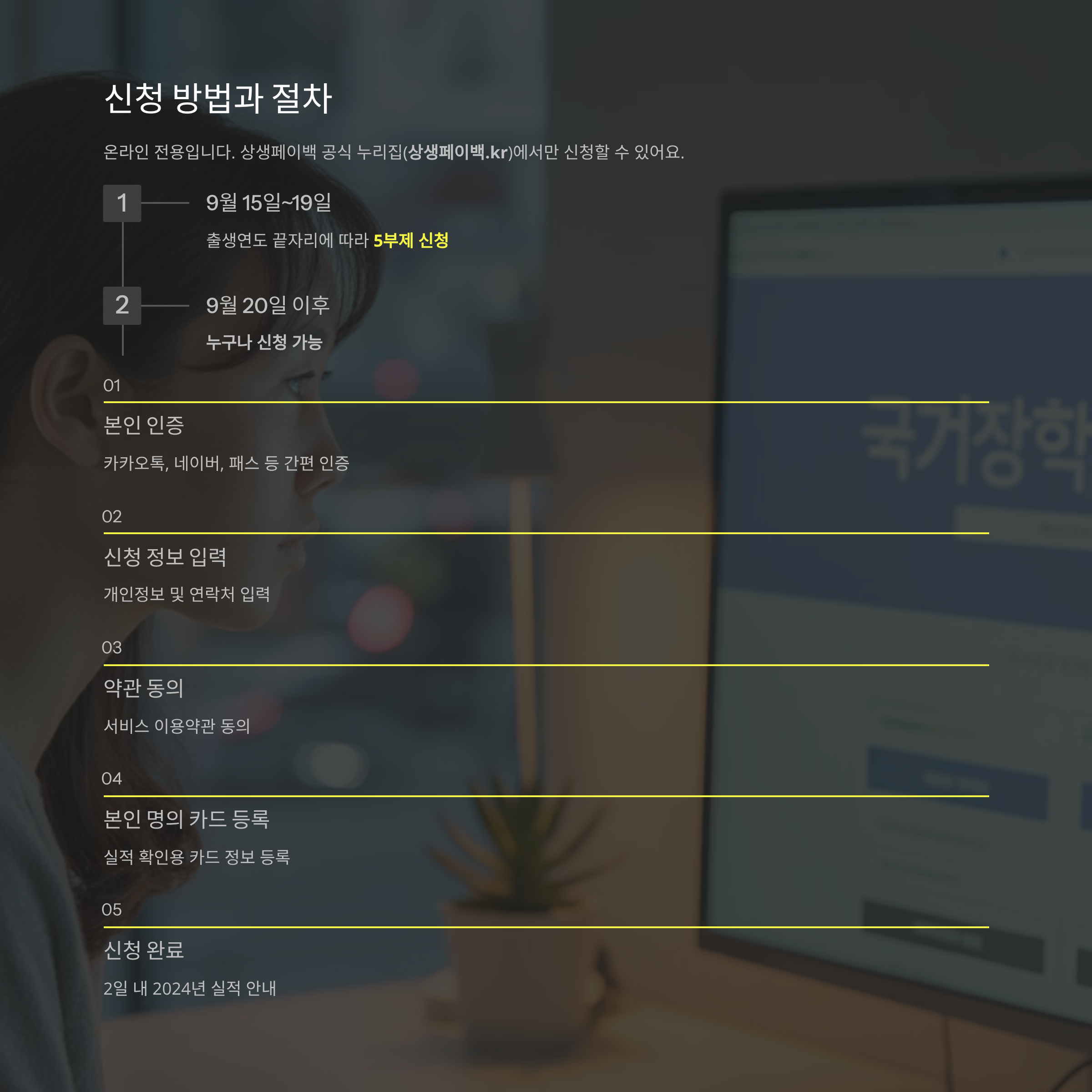

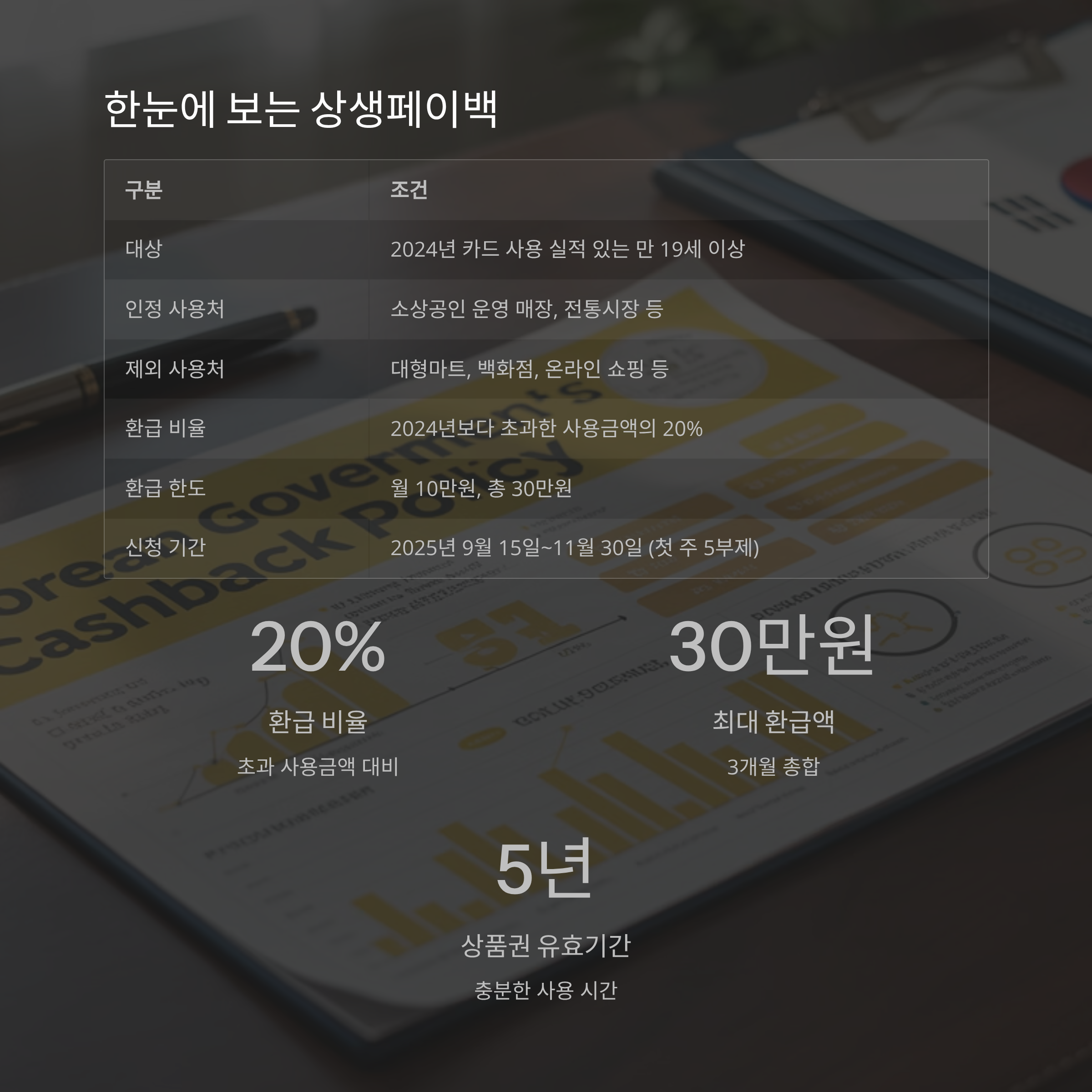

| 상생페이백 2025 신청 방법과 환급 조건 총정리 (0) | 2025.09.22 |

| 2025 서울세계불꽃축제 명당 가이드와 관람 꿀팁 총정리 (0) | 2025.09.22 |

| 2025 의왕 백운호수 축제 일정·프로그램 총정리 (0) | 2025.09.20 |