IRP와 연금저축펀드, 무엇이 더 유리할까? 실전 비교로 확인하세요

노후 준비의 핵심 금융상품으로 꼽히는 IRP(개인형 퇴직연금)와 연금저축.

이 두 상품은 세액공제 혜택과 투자 운용의 유연성, 수수료 구조 등에서 뚜렷한 차이를 보입니다.

특히 2024~2025년 기준 시뮬레이션 데이터를 바탕으로 살펴보면, 단순한 이론을 넘어 실제 수익 차이를 명확히 확인할 수 있습니다.

본 글에서는 연간 600만 원씩 20년간 투자했을 경우를 기준으로 수익률과 절세 효과를 비교하고, 투자자별 전략을 제시해 드립니다.

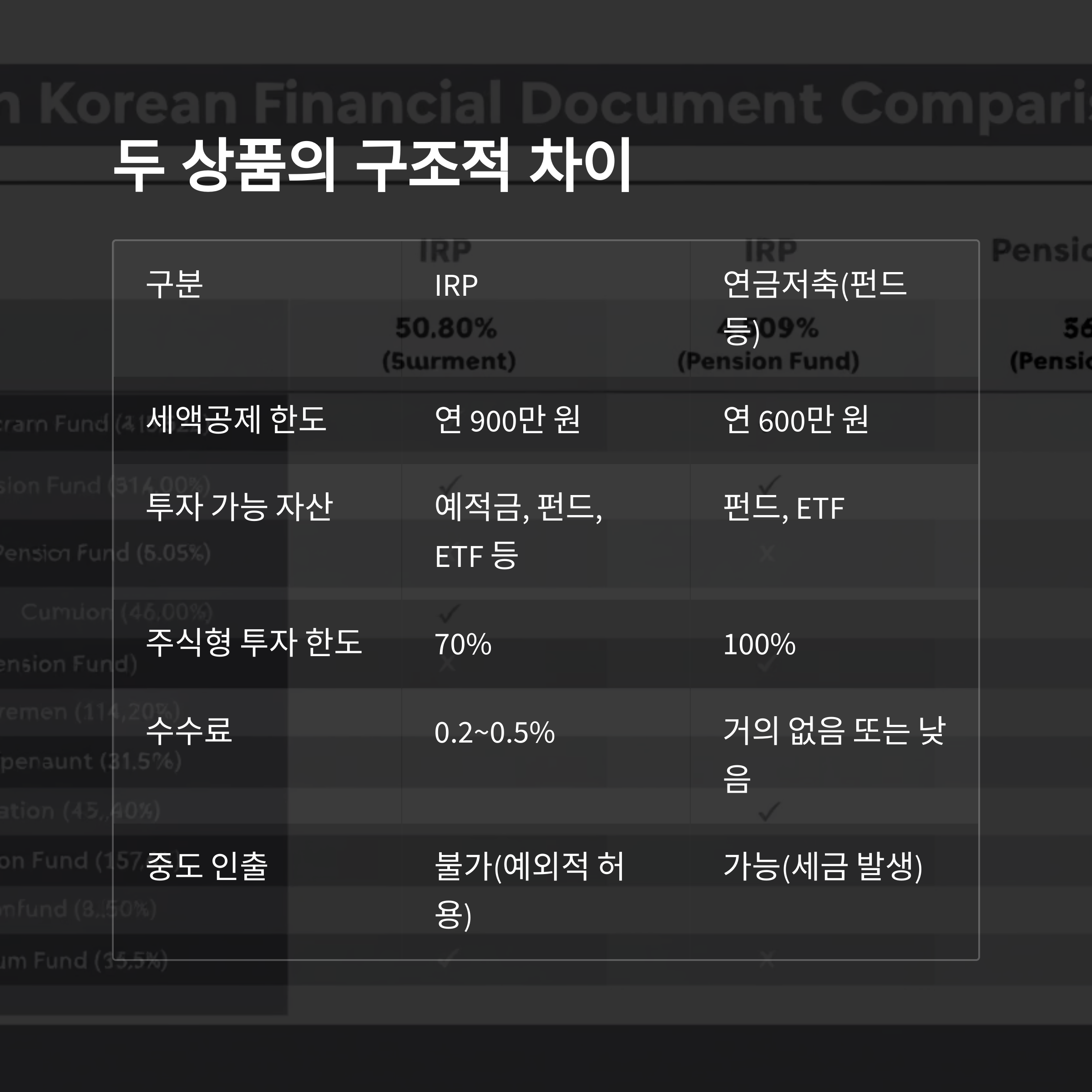

IRP와 연금저축의 기본 구조 비교

두 상품 모두 노후를 위한 장기 금융상품이지만 구조는 다릅니다.

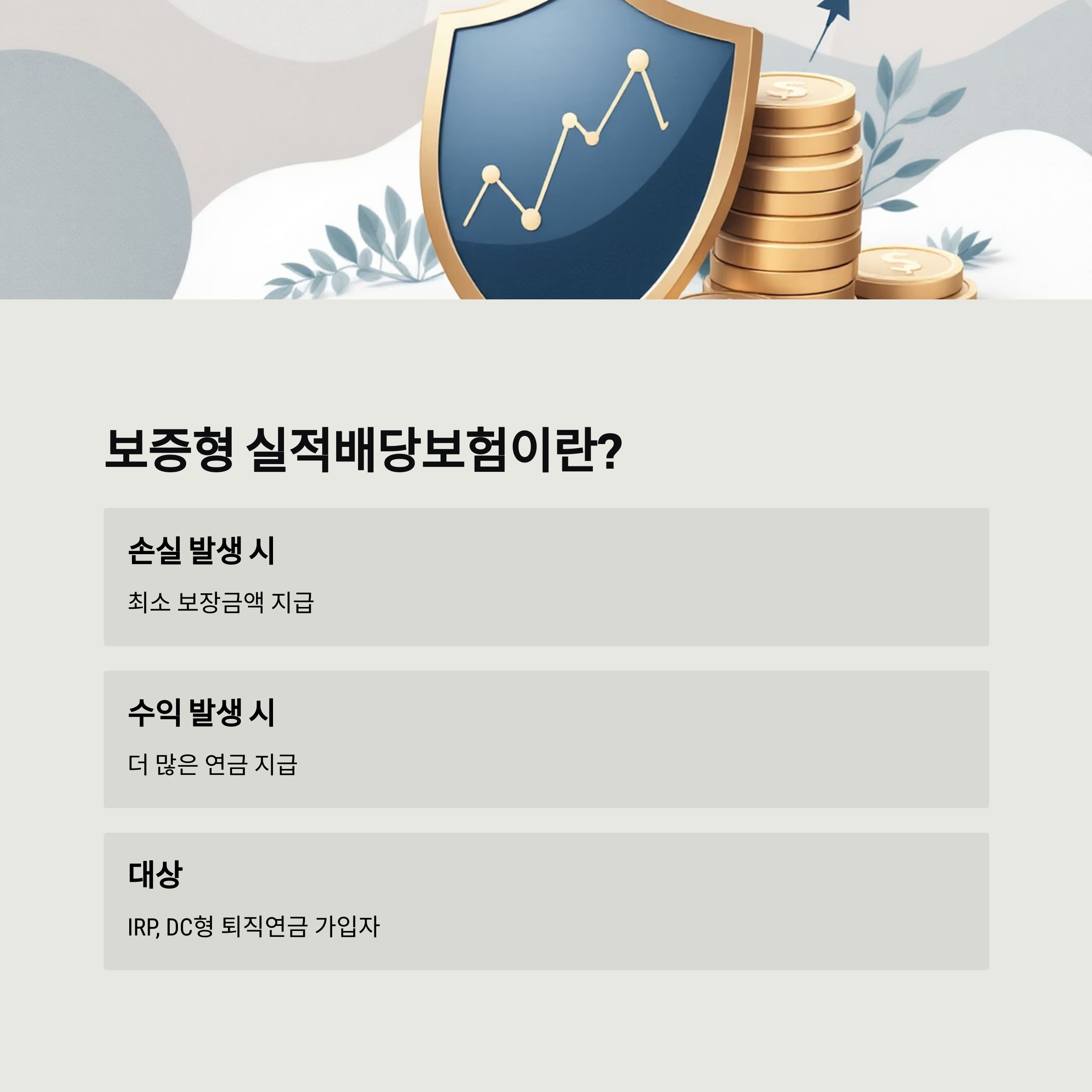

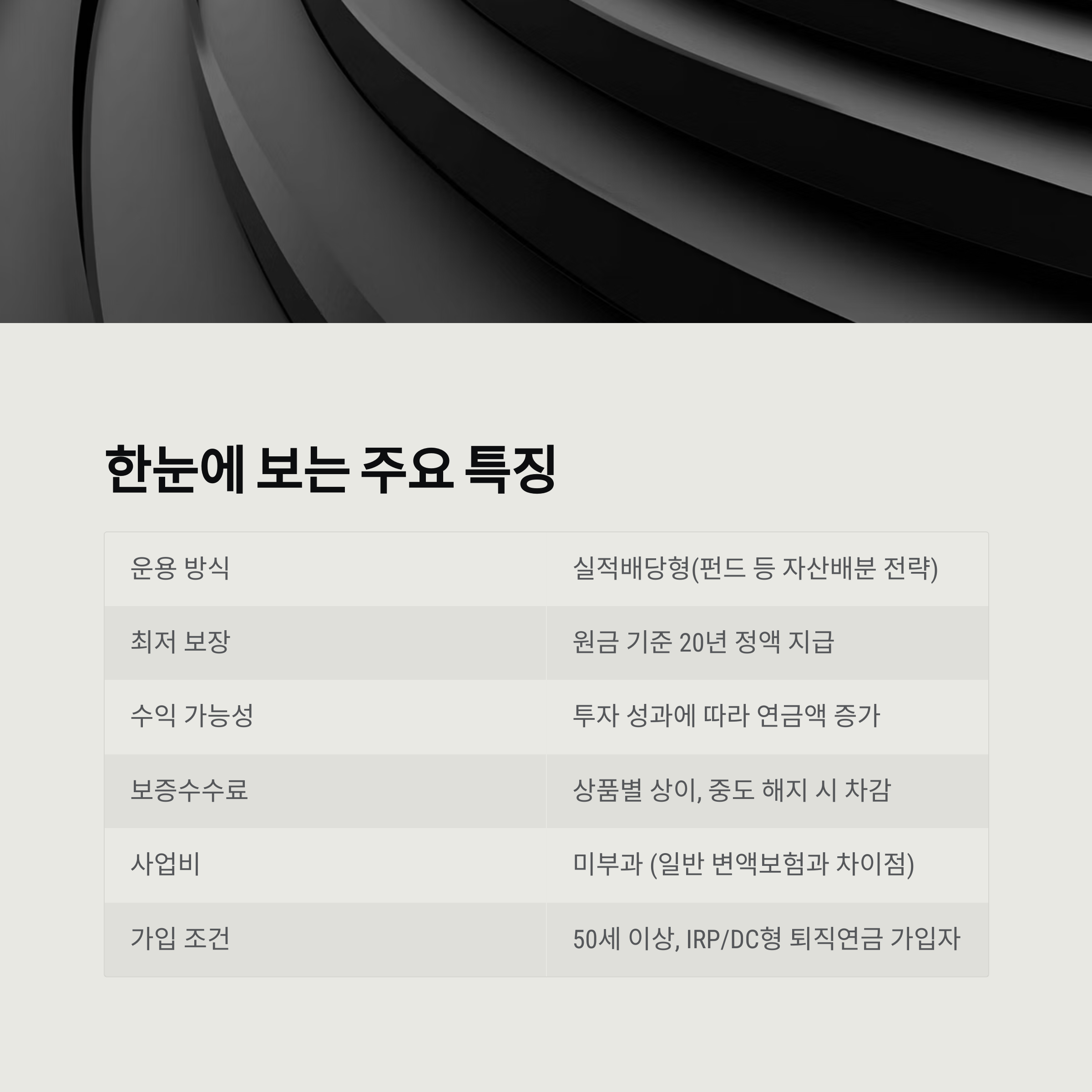

IRP는 예적금, 펀드, ETF, 리츠 등 다양한 자산에 분산 투자할 수 있으며, 수익률 외에도 낮은 수수료가 특징입니다.

반면 연금저축은 주식형 자산에 100%까지 투자할 수 있어 보다 공격적인 수익을 추구할 수 있습니다.

| 구분 | IRP | 연금저축(펀드 등) |

| 세액공제 한도 | 연 900만 원 | 연 600만 원 |

| 투자 가능 자산 | 예적금, 펀드, ETF 등 | 펀드, ETF |

| 주식형 투자 한도 | 70% | 100% |

| 수수료 | 0.2~0.5% | 거의 없음 또는 낮음 |

| 중도 인출 | 불가(예외적 허용) | 가능(세금 발생) |

시뮬레이션: 20년 후 누가 더 벌었을까?

가정: 연봉 5,000만 원의 직장인이 매년 600만 원씩 20년간 투자했을 경우,

세액공제율은 15%, 연 평균 수익률과 수수료는 다음과 같습니다.

| 항목 | IRP | 연금저축펀드 |

| 연평균 수익률 | 6.5% | 6.0% |

| 연평균 수수료 | 0.5% | 1.0% |

| 20년 후 자산 | 약 2억 8천만 원 | 약 2억 6천만 원 |

| 누적 절세 혜택 | 1,800만 원 | 1,800만 원 |

복리 효과와 낮은 수수료로 인해 IRP는 연금저축펀드보다 약 2,000만 원의 추가 수익을 기대할 수 있습니다.

특히 안정적인 자산 배분을 선호하는 투자자에게 IRP는 매우 효율적인 선택이 될 수 있습니다.

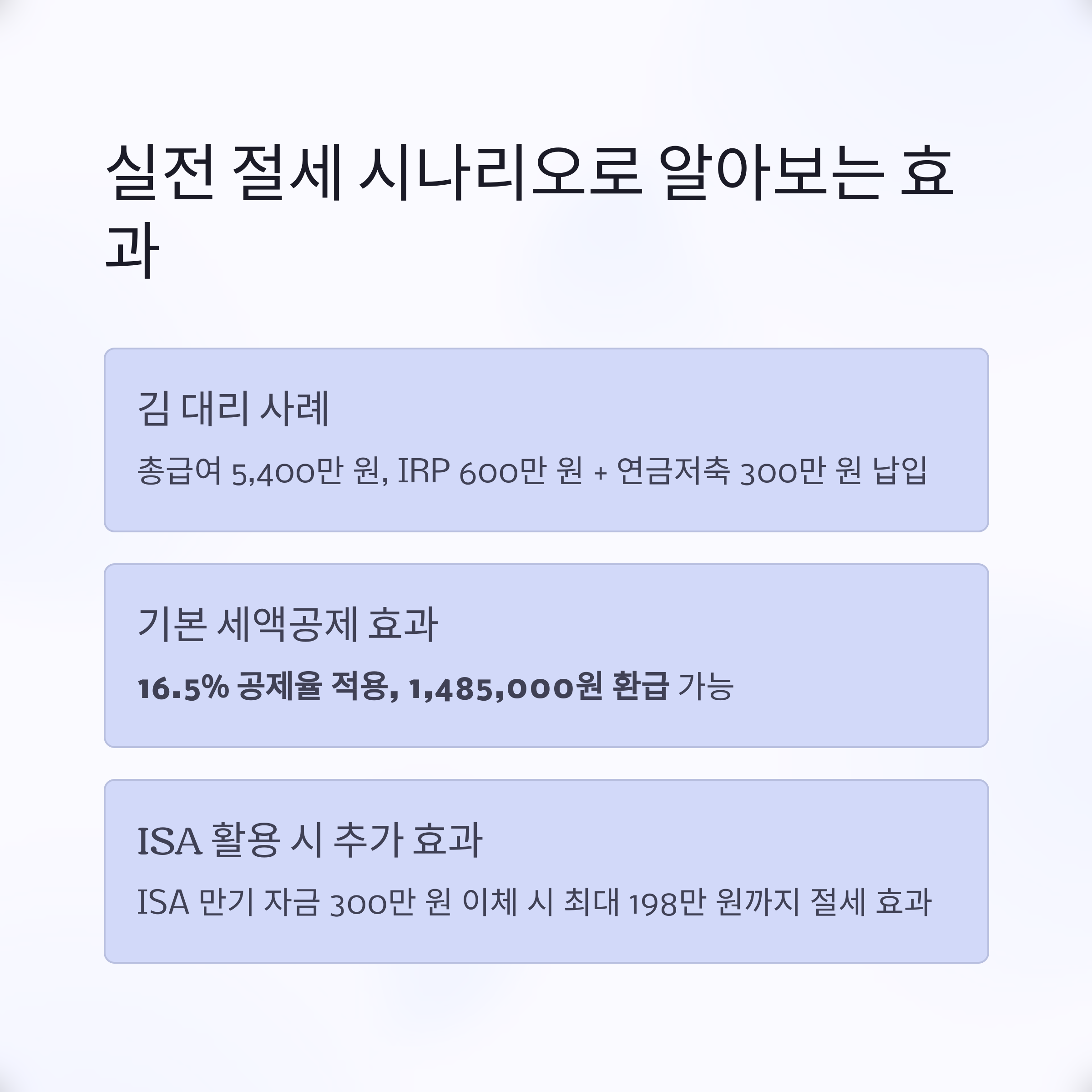

IRP+연금저축 병행 전략의 실익은?

두 상품을 병행하여 투자할 경우, 연간 900만 원까지 세액공제가 가능하며 최대 148만 5천 원의 세금 환급을 받을 수 있습니다.

IRP는 300만 원, 연금저축은 600만 원 한도 내에서 분산 투자하면 세제 혜택을 극대화할 수 있습니다.

| 조합 전략 | 세액공제 한도 | 환급 가능 최대액 |

| IRP + 연금저축 | 900만 원 | 148만 5천 원 (16.5%) |

이는 단순히 수익률이 아니라 절세를 통한 실질 수익 극대화 전략으로 연결됩니다.

투자 성향에 따른 상품 선택 가이드

공격형 투자자라면 주식형 자산 100% 투자도 가능한 연금저축펀드가 적합합니다.

높은 수익률을 기대할 수 있지만, 변동성도 큽니다. 반면 IRP는 전체 자산의

30% 이상을 원리금 보장형 상품에 배정해야 하므로 보수적인 투자 성향에 맞습니다.

| 투자자 성향 | 추천 상품 | 특징 |

| 공격적 | 연금저축펀드 | 100% 주식형 가능 |

| 안정적 | IRP | 수수료 낮고 원금 보장 가능 |

중도 인출과 수령 조건은 어떻게 다를까?

IRP는 원칙적으로 중도 인출이 불가하지만, 연금저축은 일부 조건에 따라

가능합니다.

하지만 둘 모두 55세 이후 10년 이상 연금 수령 시 저율의 연금소득세(3.3~5.5%)만 부과됩니다.

중도 인출 시에는 기타소득세 16.5%가 적용되므로 장기 보유가 전제되어야 합니다.

실제 투자 전 반드시 확인할 사항

금융기관마다 상품 구조와 수수료, 투자 가능 자산 비중이 다르므로 가입 전 세부 조건을 반드시 확인해야 합니다.

특히 연금 수령 시 복리 효과를 누리기 위해선 장기 투자에 따른 수익률, 세제 혜택을 종합적으로 고려하는 것이 중요합니다.

결론: 병행 투자로 수익과 절세, 둘 다 잡자

IRP는 수수료가 낮고 복리 효과가 뛰어나 장기 투자에 적합하며,

연금저축펀드는 높은 수익률을 기대할 수 있는 유연한 구조가 강점입니다.

두 상품의 특성을 파악하고 병행 투자 전략을 수립하면, 세액공제 혜택은 물론 실질 자산 증식까지 이룰 수 있습니다.

자신의 투자 성향과 은퇴 계획에 맞춘 전략적 선택이 무엇보다 중요합니다.

'재테크' 카테고리의 다른 글

| 금리 인상기, 미국채 ETF로 안정적인 수익을 확보하는 법 (0) | 2025.07.01 |

|---|---|

| 2025년 배당주로 매달 용돈처럼 돈 버는 현실 전략 TOP 3 (0) | 2025.06.30 |

| 2025년 해외주식 세금 정리법과 셀프 신고 꿀팁 총정리 (0) | 2025.06.28 |

| 연말정산 환급 극대화 전략, IRP와 연금저축 제대로 조합하는 법 (0) | 2025.06.27 |

| TDF vs TIF, 은퇴 준비 최적의 선택은? 수익률과 시점으로 비교 분석 (0) | 2025.06.26 |