ETF 3종 완벽 비교! 수익률, 배당, 전략까지 확인하세요

국내외 ETF 시장이 빠르게 성장하면서 투자자들이 선택할 수 있는 상품의 폭도 넓어졌습니다.

ETF는 운용 전략, 수익률, 배당률, 세금 구조 등 다양한 요소에 따라 성과가 크게 달라지기 때문에, 자신의 투자 성향과 목적에 맞는 상품을 선택하는 것이 무엇보다 중요합니다.

이 글에서는 2025년 기준으로 인기 있는 ETF 3종을 중심으로 구체적인 데이터를 비교하고 성향별로 어떤 ETF가 적합한지 쉽게 정리해드립니다.

국내 리츠 ETF 비교: 배당과 안정성의 선택

부동산 리츠 ETF는 배당 수익을 꾸준히 추구하는 투자자들에게 꾸준한 관심을 받고 있습니다.

2025년 현재 기준으로 가장 주목받는 3종은 TIGER 리츠부동산인프라, KODEX 한국부동산리츠인프라,

PLUS K리츠입니다. 아래 표를 통해 핵심 데이터를 한눈에 비교해 보세요.

| 항목 | TIGER 리츠부동산인프라 | KODEX 한국부동산리츠인프라 | PLUS K리츠 |

| 연간 배당률 | 7.46% | 9.15% | 8.14% |

| 1년 수익률 | 2.47% | 0.49% | 3.67% |

| 보수 | 0.08% | 0.09% | 0.25% |

| 분리과세 여부 | X | O | O |

TIGER 리츠는 보수도 낮고 안정적인 성과를 보이지만, 분리과세 혜택은 없습니다.

반면, KODEX는 세제 혜택과 높은 배당률로 실질 수익률 측면에서 유리합니다.

PLUS K리츠는 작은 규모지만 단기 수익률이 높아 공격적인 성향 투자자에게 적합합니다.

미국 배당 ETF: 수익과 안정의 절묘한 균형

글로벌 시장에서 안정적인 배당 수익을 노린다면 미국 배당 ETF가 훌륭한 대안입니다.

대표 상품인 SCHD, JEPI, QYLD는 각기 다른 전략과 수익구조를 갖고 있습니다.

| ETF | 연 수익률 (2024) | 배당률 | 수수료 | 전략 |

| SCHD | +12.1% | 3.6% | 0.06% | 우량 배당주 중심 |

| JEPI | +7.2% | 8.9% | 0.35% | 커버드콜 + 분산 투자 |

| QYLD | +2.5% | 11.6% | 0.6% | 나스닥 커버드콜 |

SCHD는 장기 성장과 안정성을 추구하는 투자자에게, JEPI는 분산과 배당을 같이 가져가고 싶은 중립형 투자자에게, QYLD는 단기 배당 수익을 중시하는 공격형 투자자에게 각각 어울립니다.

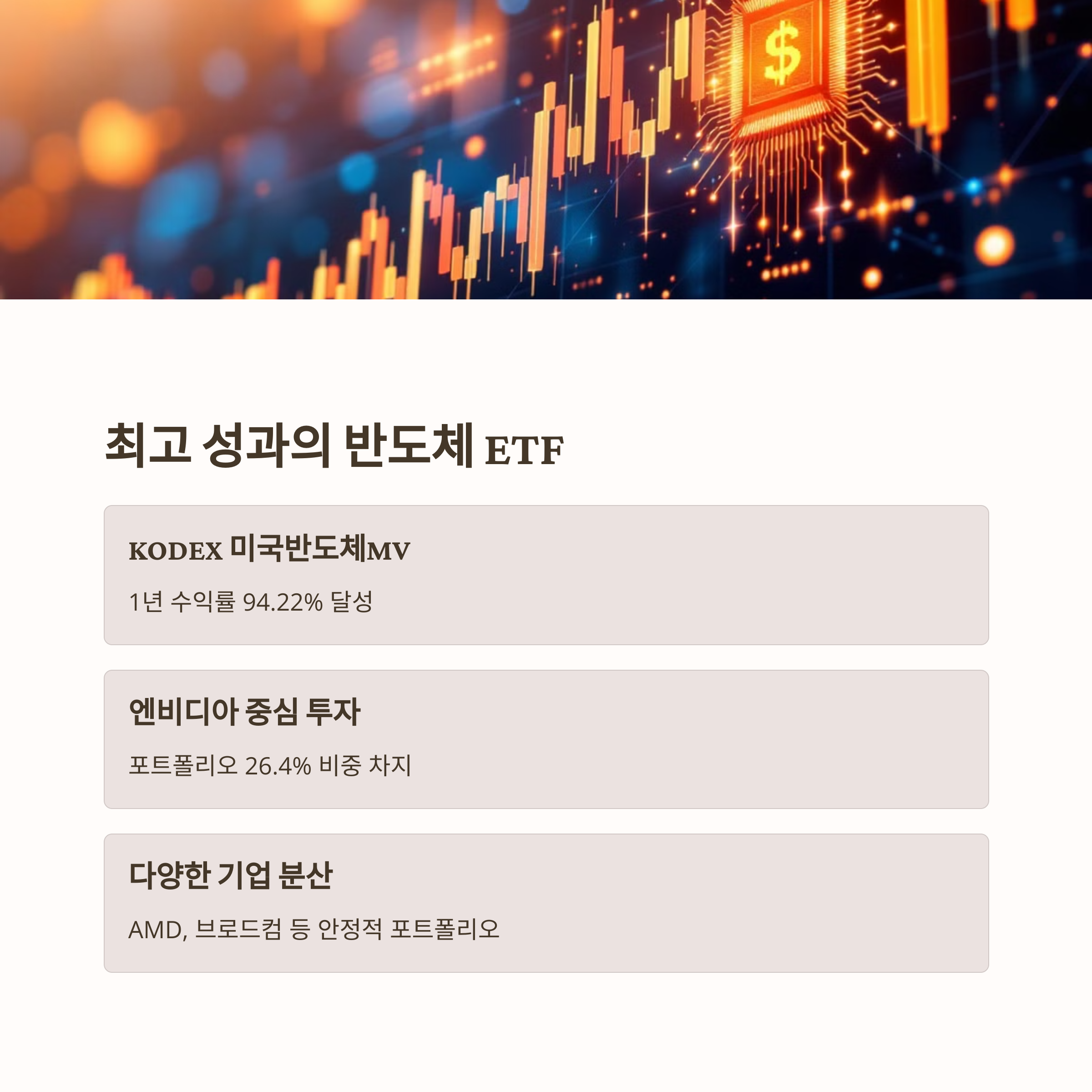

고성장 테마: 방산 ETF 집중 분석

국내 방산 산업은 2025년 들어 급성장하며 ETF 상품도 다양하게 출시되고 있습니다.

현재 가장 활발한 3종은 PLUS K방산, TIGER K방산&우주, SOL K방산입니다.

| 항목 | PLUS K방산 | TIGER K방산&우주 | SOL K방산 |

| 1개월 수익률 | 22.09% | 20.08% | 19.47% |

| YTD 수익률 | 98.75% | 79% | 73% |

| 추적 오차율 | 0.31% | 1.74% | 0.57% |

PLUS K방산은 가장 높은 수익률을 기록하며 적극적 투자 성향에 적합하고,

TIGER 방산&우주는 우주항공을 포함한 테마 ETF로 성장성에 주목할 수 있습니다.

SOL K방산은 균형 있는 수익률과 변동성으로 중립형 투자자에게 추천됩니다.

투자 성향별 ETF 추천표

투자자 성향에 따라 어떤 ETF를 선택해야 할지 한눈에 볼 수 있도록 정리한 표입니다.

| 성향 | 추천 ETF | 특징 요약 |

| 안정형 | SCHD, TIGER 리츠 | 낮은 수수료, 배당 중심, 대형 종목 비중 높음 |

| 중립형 | SCHD, KODEX 리츠 | 배당과 성장의 균형, 분리과세 혜택 포함 |

| 적극형 | JEPI, TIGER 방산&우주 | 커버드콜 전략, 테마 성장, 중간 수준 리스크 감수 |

| 공격형 | QYLD, PLUS K방산 | 초고배당, 고수익 추구, 변동성 수용 가능 투자자용 |

숫자가 말해주는 ETF 선택 기준

ETF를 고를 때 가장 먼저 봐야 할 것은 수익률과 배당률입니다.

하지만 운용보수, 분산도, 세금 구조도 수익 실현에 큰 영향을 미칩니다.

특히 해외 ETF는 국내 과세 기준에 따라 세금 부담이 달라질 수 있으므로, 예상 배당금과 세후 수익률을 꼼꼼히 계산해보는 것이 좋습니다.

나에게 맞는 ETF, 선택은 이렇게 하세요

자신의 투자 목적을 먼저 명확히 하세요. 단기 수익인지, 장기 배당인지에 따라

선택지는 전혀 달라집니다. 또한 변동성 감내 수준에 따라 안정형인지 공격형인지

성향을 먼저 파악하는 것이 중요합니다. 그 후 아래 기준을 따져보세요.

| 체크포인트 | 중요성 | 확인 항목 예시 |

| 수익률 | 상 | 1년, YTD, 3개월 수익률 비교 |

| 배당률 | 상 | 연환산 배당률, 월배당 여부 |

| 운용보수 | 중 | 연간 총보수율 |

| 세제 혜택 | 중 | 분리과세 가능 여부, 해외 ETF 과세 구조 |

자신의 성향과 이익 실현 목표에 가장 부합하는 ETF를 선택하는 것이 성공적인 ETF 투자의 핵심입니다.

'재테크' 카테고리의 다른 글

| 고금리 시대, 부자들이 채권 ETF에 몰리는 진짜 이유 (0) | 2025.07.05 |

|---|---|

| 2025년 이자소득세 피하는 법, 비과세 금융상품 완전 정리 (0) | 2025.07.04 |

| 2025년판 고정비 다이어트 전략, 1년 300만 원 절약의 비밀 (0) | 2025.07.02 |

| 금리 인상기, 미국채 ETF로 안정적인 수익을 확보하는 법 (0) | 2025.07.01 |

| 2025년 배당주로 매달 용돈처럼 돈 버는 현실 전략 TOP 3 (0) | 2025.06.30 |